Las últimas campañas agrícolas en Argentina han estado signadas por eventos climáticos extremos que han generado importantes pérdidas a los productores y a toda la cadena de valor agroindustrial. La frecuencia de las anomalías atmosféricas es mayor y algunas de las catalogadas como catástrofes ocurrieron poco tiempo atrás. Baste recordar la campaña 2017/2018, cuando una de las sequías más importantes de los últimos 50 años, con excesos de humedad en época de cosecha, determinó pérdidas económicas para el país por un total equivalente a 8.000 millones de dólares.

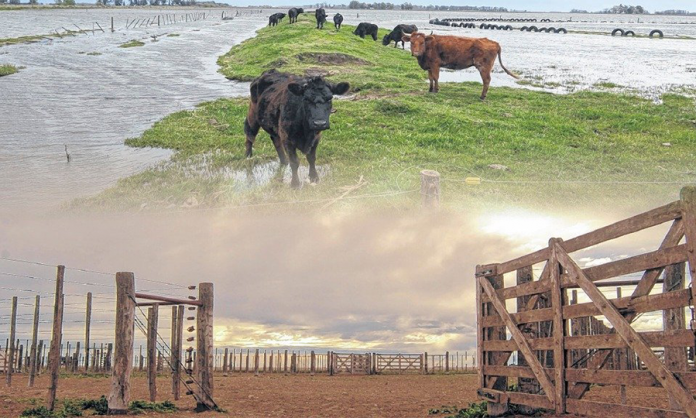

En este contexto de alta volatilidad climática, la Bolsa de Comercio de Rosario estima muy necesario la formulación e implementación de instrumentos que mitiguen el daño económico causado por fenómenos climáticos extremos o severos (altas o bajas temperaturas o exceso o déficit de precipitaciones, que se expresan en sequías, pulsos de calor o heladas de alta frecuencia e intensidad, anegamientos o inundaciones, entre sus expresiones más rotundas).

En Argentina, el seguro más difundido a nivel agrícola es el de “monoriesgo”, el cual fija una cobertura contra un riesgo específico, siendo el producto estrella el de granizo; pero además puede incluir adicionales como incendio, heladas, etc. La indemnización depende del daño ocasionado, debiendo medirse las pérdidas o daños causados por el acontecimiento contra el que se protege. Son adecuados para eventos con impacto medible.

También existen coberturas “multirriesgo”, pero de muy baja difusión en nuestro país. Estos seguros fijan cobertura contra un riesgo generalizado, vinculado con pérdidas en los rendimientos. Miden el desvío de la producción observada con respecto al rinde normal promedio y se establece un valor “gatillo”, que es un porcentaje del rendimiento normal por debajo del cual se indemniza al asegurado. El menor rendimiento observado puede deberse a causas difíciles de identificar. Por ejemplo, las pérdidas pueden ser consecuencia de eventos climáticos adversos u otros factores, como un mal manejo por parte del productor (acción humana). Los seguros multirriesgos tienen dos problemas importantes:

Riesgo moral: conocido como oportunismo poscontractual. Se da cuando un agente, al contratar un seguro, deja de realizar acciones para mitigar el riesgo, o se comporta de manera menos responsable.

Selección adversa: conocido como oportunismo precontractual. Está relacionado con la presencia de información asimétrica. Existe cuando el productor que busca un seguro posee información que para la compañía aseguradora es muy costosa de obtener.

Por estos dos problemas, las aseguradoras se ven ante la necesidad de establecer primas más altas que desalientan el uso de este tipo de cobertura. Asimismo, como se debe verificar un daño que en realidad está sujeto a susceptibilidades, los costos administrativos también son más elevados.

En Argentina cerca del 99% del total de las sumas aseguradas de los seguros agropecuarios son coberturas “monoriesgos” y apenas el 1% coberturas “multirriesgo”. Si se analiza la proporción asegurada según el tipo de producción, se observa que la agricultura participa con el 99,95% del mercado de seguros agropecuarios, mientras que la actividad forestal posee el 0,03%, y la ganadería, por su parte, el 0,02%.

Es sabido de los estudios de factibilidad llevados a cabo por las entidades aseguradoras locales, o entre dichas compañías y el Gobierno Nacional, para el estudio y la implementación de coberturas que aborden riesgos de forma más eficaz. De entre ellos, los seguros índices o paramétricos cuando se dan fenómenos climáticos severos. Estos seguros han tenido una gran adhesión y éxito en otros países, tales como México, EE.UU. y España. Los índices se construyen sobre las bases de la correlación histórica entre indicadores o variables (climáticas, agrícolas o geológicas) y el rendimiento de una determinada actividad agropecuaria. Dentro de estos análisis, hubo trabajos sobre un seguro de Índice de Vegetación Normalizada (NDVI) para productores ganaderos en el sudoeste de Buenos Aires, o índices de precipitaciones para el cultivo de maíz, o un seguro para la lechería a partir de un índice de precipitación estandarizado, o un índice basado en el clima para el algodón. Hubo también desarrollos de empresas tecnológicas, como es el caso del S4 Index, índice verde, o de vegetación, correlacionado con el rendimiento de soja y maíz para cubrirse contra la sequía. Este producto es el activo detrás de un contrato OTC que se encuentra habilitado por ROFEX-MATba en la actualidad.

La Bolsa aboga por una mayor utilización de este tipo de seguros paramétricos, ya que, bajo ciertas circunstancias, favorecería la reducción del costo de la prima –recorta monitoreo, controles documentales y verificación- y no depende del comportamiento del asegurado o del asegurador sino del fenómeno exógeno.

Sin embargo, es evidente que el costo de los seguros multirriesgos atentaría contra su adopción generalizada. Hasta el presente, el gobierno no brinda ninguna clase de subsidios a las primas, sólo colabora en los casos de aplicación de la Ley de Emergencia Agropecuaria, que implica la postergación o exención del pago de impuestos en aquellas zonas donde haya ocurrido algún siniestro. La bajísima cobertura multirriesgo en el mercado argentino se debe a la ausencia de intervención del Estado en el subsidio de las primas y en la cobertura de catástrofes.

La BCR apoya la sanción de una ley de seguros agrícolas, pero condicionada a ciertos aspectos ineludibles:

El Estado debe subvencionar las primas en alguna medida y adoptar un rol asegurador frente a eventos catastróficos.

Deben ser incluidas todas las producciones nacionales, no sólo granos.

Se debe evitar la obligatoriedad del seguro, ya que todo lo que es obligatorio tiene una connotación negativa. Por lo que debe ser decisión del productor contratar el seguro o no. No obstante lo cual, si el Estado decide subvencionar las primas, los hombres y mujeres de campo deberían sentirse comprometidos a tomar el seguro multirriesgo para toda su producción.

El seguro debe ser deducible del impuesto a las ganancias.

Necesidad de información detallada a escala local o subregional.

Finalmente, la institución reconoce que, en lo que a rendimientos se refiere, no existe un único instrumento para la gestión del riesgo productivo. Los seguros agropecuarios o los derivados climáticos son sólo una parte de ello, pero íntimamente relacionado con la variable clima. Cuanta mayor investigación se lleve a cabo, habrá una amplia diversidad en la oferta de coberturas disponible para los productores. En un contexto de alta variabilidad climática, está creciente oferta permitirá que el productor gestione más eficazmente sus resultados productivos y, por lo tanto, se mitigue el impacto negativo de los eventos extremos sobre la economía de nuestro país fuertemente agroexportador.

Fuente: BCR