El mercado internacional por maíz sigue pujando fuertemente por el cereal argentino. En un contexto de intensa demanda global y ruido geopolítico, la fortaleza del consumo interno del cereal en Brasil ha estado dejando un saldo exportable cada vez más escueto, que por lo menos se mantendría hasta el inicio de la safrinha que debería entrar fuerte al mercado en julio de este año.

Escenario que se combina con un mercado de Chicago que sigue apostando al alza por el maíz, siendo que los fondos especulativos mantienen la posición comprada más importante desde el 2022 y en niveles cercanos a máximos históricos que equivalen a 46 Mt de maíz.

Estos factores se han combinado de forma tal que la cotización FOB por maíz desde el Up-River ha venido escalando significativamente. En particular, los precios de exportación para la cosecha del temprano ya han subido un 7,5% desde que comenzamos el año. Si, además, tenemos en cuenta el efecto de la baja temporal de las retenciones en un 20%, entonces el resultado es un aumento relevante en el poder de compra de la exportación, lo que explica el aumento de las cotizaciones de maíz en el mercado local.

Así, desde enero, el precio de los contratos de futuro de ABR’25 han ganado 13% en dólares y la curva de futuros en general se desplazó en promedio 21 USD/t hacia arriba, entre los ajustes de la última semana del 2024 y los actuales.

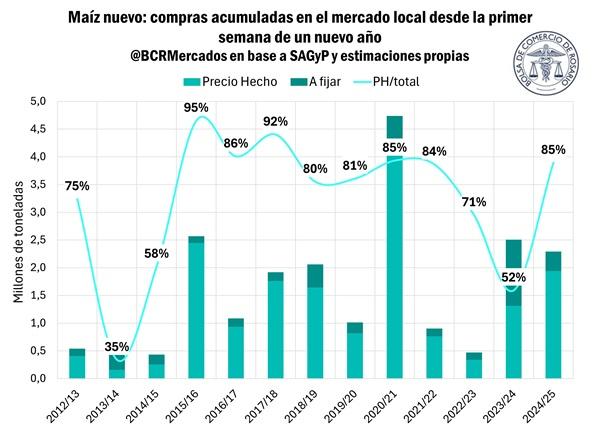

Esto último ha venido traccionando fuertemente los compromisos de maíz nuevo que se encontraban históricamente atrasados. Así, entre la cercanía del arranque de la cosecha y condiciones más atractivas, desde que comenzó el 2025 se cerraron contratos de maíz por un total de 2,3 Mt, de las cuáles 1,9 Mt se hicieron con precio en firme, el mayor volumen en cuatro años. Yendo más allá, el 85% de las toneladas de este año se hicieron con precio en firme, proporción que no veíamos desde la 2020/21, graficando lo atractivo de las condiciones comerciales actuales.

A nivel general, ya se han comercializado 7,5 Mt de maíz 2024/25, frente a las 10,8 Mt del año pasado para el cereal nuevo a igual fecha. No obstante, a pesar del menor volumen pactado respecto al ciclo previo, ya hay 3,47 Mt con precio en firme mientras que el año era solo 3,01 Mt. Es decir, se incrementó la proporción con precio firme.

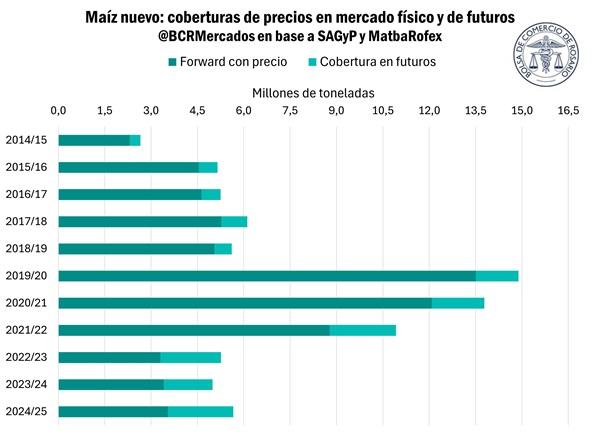

Por otro lado, es importante recalcar que el impulso a los forwards con precio del último mes solo representa una fracción de la película completa, que, al analizarla en su totalidad, evidencia importantes cambios en los patrones de comercialización de nueva mercadería.

Condicionados por amenazas climáticas y especulaciones sobre el marco regulatorio, durante las últimas tres campañas, los forwards con precio en firme de maíz nuevo han perdido participación en el total de coberturas a manos de los mercados de futuros.

En promedio, entre la 2022/23 y la actual, el 35% de las coberturas de precio se explican por contratos de futuros en MatbaRofex, cuando en las ocho campañas anteriores solo representaba a esta altura el 13% en promedio. Particularmente, el nivel actual de coberturas en futuros en proporción al total es el más alto desde al menos la última década.

1. Se profundiza el atraso en la siembra de la safrinha y los precios del maíz en Brasil aumentan

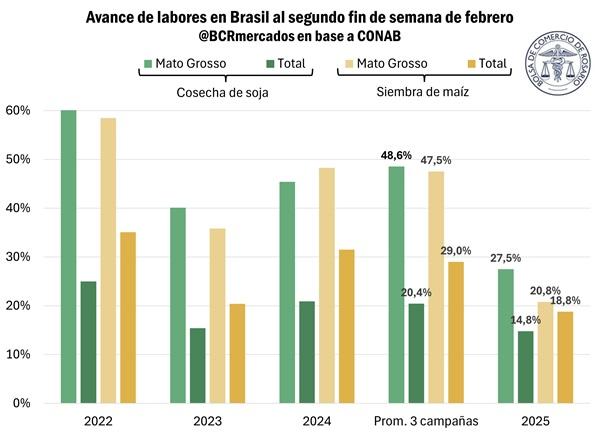

Las lluvias en la región central de Brasil han generado dificultades en las labores de la cosecha de la soja causando retrasos en la siembra del maíz de segunda, la famosa safrinha, que representa más del 75% de la cosecha brasileña del cereal. Si bien el clima fue más benévolo en la última semana, permitiendo avanzar con los trabajos en campo, el rezago respecto a campañas anteriores no disminuye y el fin de la ventana de siembra se aproxima.

Al 9 de febrero, la cosecha de soja cubrió el 14,8% de la superficie cultivada, este avance se ubica casi 6 p.p. por detrás del promedio de las últimas 3 campañas a la misma fecha. La situación más compleja continúa en Mato Grosso, donde el rezago respecto de las últimas campañas es de poco más de 21 p.p. Esto complica a la safrinha, ya que este es el estado de mayor relevancia para esa cosecha.

A nivel general, la siembra del maíz de segunda cubre 18,8% del área de intención, 10 p.p. menos que en el promedio de las últimas 3 campañas. En Mato Grosso, el retraso es de más 27 p.p. En este contexto, los precios del cereal en el mercado brasileño continuaron en aumento y superaron los USD 220/t, un máximo desde abril de 2023.

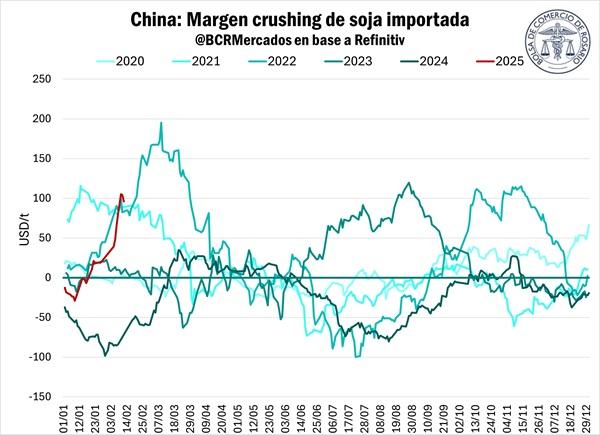

2. Los altos márgenes de la industria China potencian los precios en Brasil

El gigante asiático está pasando circunstancialmente por un estrangulamiento de oferta de soja en su mercado local. Aunque los chinos hayan importado una cifra récord el año pasado buscando adelantarse a una posible guerra comercial contra los Estados Unidos, los embarques que han llegado desde el 2025 hasta ahora no han sido suficientes para abastecer una demanda harina de soja que se mostró más intensa de lo esperado en los primeros meses del año.

Poniéndolo en cifras, más de la mitad de las 2,5 Mt que se habrían enviado a China desde Estados Unidos y Brasil en 2025 irían a parar hacia las reservas estatales, quedando fuera del circuito comercial. Esto llevó a que los contratos de futuros de harina de soja en el mercado chino de Dalian escalaran un 18% desde enero. Situación que potenció muy fuertemente los márgenes de la industria china dada la alta demanda interna de harinas vegetales.

En respuesta a márgenes tan holgados, los originadores internacionales chinos han buscado adelantar los embarques desde Brasil. Sin embargo, el importante retraso en la cosecha, principalmente sobre Mato Grosso ha estado limitando la logística brasilera que todavía no termina de explotar condicionando la cantidad de toneladas que pueden salir hacia el mercado internacional.

Ello ha llevado a que las primas de exportación se fortalezcan en Brasil, que de estar en negativo el último día de enero, pasaron a estar un 2% arriba de Chicago actualmente. Sin embargo, este escenario no necesariamente debería mantenerse por mucho tiempo, ya que pronto podríamos encontrarnos con la enorme cosecha brasilera y para abril con la presión de oferta argentina.

El correlato en el mercado local es un precio de la soja con fortaleza alcista gracias al contexto internacional y los cambios regulatorios domésticos. Hay que recordar que la soja a cosecha llegó a cotizar USD 260/t el 18 de diciembre, mientras que el 13 de febrero cerró en USD 295,5/t, una suba de nada menos que USD 35,5/t o un 13,6% respectivamente. Al mismo tiempo, en este contexto de descalibre entre oferta y demanda de soja en China, la suba de primas locales permitió activar ventas externas de poroto con descarga entre mayo y junio por 263.000 toneladas. Según diversas fuentes, serían compras realizadas por el Gigante Asiático.

3. El WASDE no reflejó cambios en los stocks finales de EE.UU. y decepcionó al mercado

En una nueva actualización de sus Estimaciones de Oferta y Demanda Agrícola Mundial (WASDE, por sus siglas en inglés), el USDA desafió las expectativas sobre los stocks finales de maíz y soja de la campaña 2024/2025 en Estados Unidos. Los granos gruesos no tuvieron cambios en sus balances para el gigante norteamericano, cuando la expectativa promedio de los operadores del mercado era una reducción en las existencias al cierre de la campaña.

La principal decepción vino por el lado del maíz, ya que se esperaba un aumento en las estimaciones de exportaciones. Como ya se ha mencionado ediciones anteriores de este Informativo Semanal, desde comienzos de octubre los registros de ventas externas del cereal estadounidenses se aceleraron y mantuvieron un ritmo significativamente superior a los años anteriores. Esta tendencia continuó desde comienzos de 2025.

En las primeras cuatro semanas que transcurrieron íntegramente en este año (hasta el 31/01, último dato disponible), las ventas externas netas de maíz acumularon más de 5,5 Mt, cerca de un millón de toneladas más que en el promedio de las últimas 3 campañas. A pesar de esto, el USDA mantuvo sus estimaciones de exportaciones del cereal en 62,2 Mt y de stocks finales en 39,1 Mt, lo que presionó las cotizaciones tras la publicación.

Para la soja el escenario fue prácticamente idéntico, mientras las expectativas del mercado eran de una reducción en los stocks finales estadounidenses, el cuadro de balance para este país no sufrió ninguna alteración. La proyección de las existencias al cierre de la 2024/25 se mantuvo en 10,3 Mt, los mayores desde la campaña 2019/20. Esto, al igual que en el caso del maíz, impactó las cotizaciones de la oleaginosa, que respondieron con caídas de más de 4 dólares en los primeros minutos luego de que divulgue el nuevo informe.

A nivel global, se dio lo opuesto. Tanto en el caso del maíz como de la soja, los stocks finales globales fueron recortados, con ajustes de 3 y 4 Mt respectivamente, lo que se debió principalmente a balances más ajustados en Sudamérica y lo que superó las expectativas iniciales del mercado.

En el caso del cereal, la estimación de cosecha en Argentina fue disminuida en 1 Mt hasta 50 Mt, mismo volumen tuvo la reducción en la proyección para Brasil, que cayó de 127 a 126 Mt. Por el lado de la oleaginosa, la producción de soja de nuestro país se ubicó en 49 Mt, 3 Mt menos que en el informe previo. También se redujo la estimación de cosecha de Paraguay en 500.000, hasta 10,7 Mt, a lo que se le sumó un aumento del crush en Brasil.

El panorama para el trigo es diferente. Si bien los cambios no han sido grandes para el balance estadounidense, se incrementó la proyección de consumo interno, lo que dejó una reducción de cerca de 100.000 toneladas en los stocks finales, mientras que el mercado no esperaba cambios. A pesar de este ajuste, estas existencias se ubican 14% por encima del nivel de la campaña pasada.

A nivel internacional, los aumentos en las estimaciones productivas de Argentina y Kazajistán, que entre los dos le suman 0,6 Mt, fueron inferiores al crecimiento del consumo forrajero y residual, dejando así un nivel de stocks finales aún más apretado, de 1,3 Mt menos que durante el WASDE de enero, ascendiendo a las 257,6 Mt, los más bajos desde la 2015/16.

A pesar de este informe alcista para el trigo, los precios respondieron a la baja, lo que se debe principalmente a la debilidad de la demanda global en los últimos meses y a la gran oferta de trigo argentino a precios altamente competitivos. El USDA proyecta que las exportaciones aumenten un 40%, hasta 11,5 Mt a partir del repunte de la producción tras dos cosechas consecutivas afectadas por la sequía. Además, Argentina comenzó la nueva campaña comercial con abundantes stocks, llevando la oferta total al segundo lugar entre las mayores de la historia. Por otro lado, la reciente reducción a los derechos de exportación del cereal genera expectativas de un mayor flujo de exportación.

Otro de los acontecimientos de esta semana fue un nuevo anuncio de aranceles por parte del gobierno estadounidense. En esta ocasión, la administración de Trump elevó las alícuotas para las importaciones de acero y aluminio de cualquier origen y eliminó las exenciones existentes anteriormente. Este hecho, que ya no es novedad, mantiene elevada la volatilidad de los mercados.

Luego de la baja inicial luego del WASDE, el mercado del maíz reaccionó ante la caída de los stocks mundiales que, sumada a los aumentos en las ventas de exportación de EE.UU. y a una mayor demanda global, permitieron recortar la mayor parte de la caída. El futuro más operado ajustó ayer en USD 194,3/t, quedando 50 centavos de dólar por detrás del jueves anterior. Para la soja y el trigo, se encadenaron bajas rueda tras rueda. La oleaginosa retrocedió 2,9 % en la semana, cerrando en USD 378,5/t, mientras que el trigo cayó 1,7% hasta USD 212,3/t.

Fuente: BCR