Los mercados de productos operan en un contexto de incertidumbre y de interacción permanente de factores de oferta y demanda que hacen variar a los precios de estos. Diversos factores pueden generar impactos en la volatilidad de los precios, lo cual hace referencia a la variabilidad de estos, lo cual no necesariamente implica modificaciones en los precios promedio, sino una mayor dispersión alrededor de dicha media (BCR, 2019).

En el contexto de los últimos años, el 2020 comenzó con existencias elevadas de los principales productos alimenticios y una consecuente presión bajista de los precios, que se extendió más allá de los primeros meses del comienzo de la pandemia por COVID hacia el mes de marzo (FAO, 2021). Tras la paulatina apertura de la economía mundial, los precios registraron subas importantes debido a los cuellos de botella en las cadenas de suministro y demás factores. En 2022, se agregó la disrupción del conflicto entre Rusia y Ucrania, que terminó por generar una importante presión al alza de las cotizaciones. Actualmente, las cotizaciones de los principales cultivos atraviesan un sendero bajista de mediano plazo, buscando encontrar piso, en un contexto de amplias existencias.

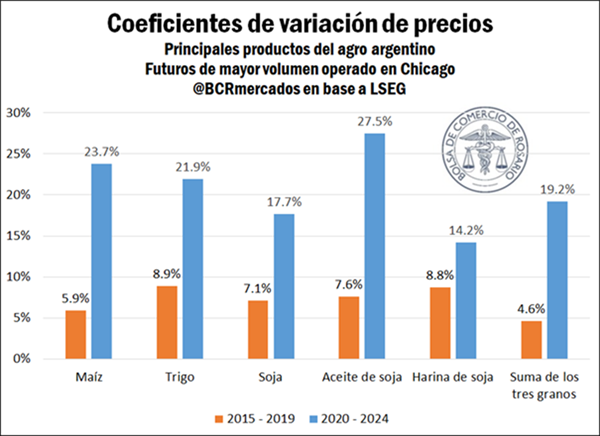

No obstante, más allá de los cambios de nivel en los precios, la variabilidad de las cotizaciones se incrementó sustancialmente en los últimos años. En el período 2020-2024 los precios de los principales productos del agro tuvieron el triple de volatilidad que en los cinco años anteriores. El precio conjunto de los tres principales cultivos argentinos (soja, maíz y trigo) tuvo la mayor volatilidad de precios, con sus valores oscilando 3 veces más que en el período 2015 – 2019.

En general, dicha volatilidad puede ser vista como una amenaza al incrementar los riesgos tanto macroeconómicos de la economía como de los productores en su proceso productivo. Esto último, se agudiza en el contexto de una relativa baja utilización de las herramientas de cobertura de riesgo-precio en el mercado doméstico de los principales commodities agrícolas.

De esta manera, estos contextos de alta volatilidad emergen como una amenaza en tanto los actores no efectúen coberturas con futuros y opciones. La participación en mercados de derivados agrícolas y financieros recorta estos riesgos y permite dar un marco de mayor estabilidad a la actividad agrícola.

4.2- Alta carga impositiva

Con una presión tributaria sobre el PBI del 29,7%, de los treinta países más grandes medidos según su PBI (OCDE, 2024), Argentina se ubica en el puesto número 10 en el ranking de mayor presión tributaria.

Haciendo foco específicamente en la producción agrícola, según la estimación de márgenes brutos y netos del productor en zona núcleo que elabora la Bolsa de Comercio de Rosario, los impuestos pagados sobre campo propio o campo alquilado han representado entre un tercio y la mitad del margen neto del productor.

Vale citar en este punto el reconocido trabajo del Banco Interamericano de Desarrollo (BID) referente a la Estimación de Apoyo Total (EAT), entendido como “el valor monetario anual de todas las transferencias que surgen de políticas de apoyo a la agricultura, sin discriminación de sus objetivos o impactos sobre la producción, ingreso o consumo de productos agropecuarios” (IADB, 2024). A este valor se le deducen los impuestos y cualquier detracción que se realice sobre los ingresos de los productores agropecuarios.

De acuerdo con las últimas estadísticas del BID, entre 2002 y 2021 el Estado argentino detrajo casi US$ 200.000 millones del campo y la agroindustria. Argentina es uno de los pocos países del mundo en tener un apoyo neto negativo en el sector agrícola (y en cobrar impuestos a la exportación), de acuerdo con el mismo ranking.

4.3- Necesidad de financiamiento

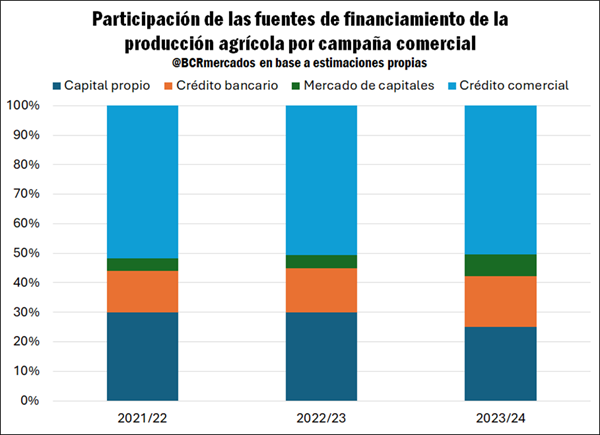

Por las propias características productivas del sector agrícola, donde hay un amplio período de tiempo entre la implantación de los cultivos, cosecha y venta de la producción, se hace fundamental la financiación del ciclo productivo. En general, la participación del financiamiento propio en la producción de los principales cultivos tiende a ser bajo entre el 25 y 30%, mientras que el resto corresponde a financiamiento de terceros. (BCR, 2021, 2022, 2023, 2024)

Dentro del financiamiento de terceros, se destaca un rol preponderante del crédito de la misma cadena comercial, fundamentalmente a través del corretaje, acopios, cooperativas y proveedores de insumos. Si bien es sumamente positiva la existencia de sinergias dentro de las cadenas de valor, también es importante la diversificación de las fuentes de financiamiento para evitar riesgos sistémicos. En los últimos años, viene creciendo paulatinamente la preponderancia del crédito bancario y los mercados de capitales, pero por menor financiamiento propio más que por diversificar fuentes de financiamiento de terceros.

4.4- Variabilidad climática, enfermedades y plagas

Desde buena parte del siglo XX que se registra un proceso de calentamiento global como consecuencia en buena parte de las actividades humanas y con un ritmo de avance sin precedentes respecto de los niveles preindustriales. Entre los efectos más visibles se vislumbra el retroceso de glaciares, océanos que se calientan, aumentos en el nivel del mar y, entre otras consecuencias, los eventos extremos. Respecto a este último punto, se ha observado en épocas recientes que el número de récords de altas temperaturas ha aumentado, mientras que los récords de bajas temperaturas registrados han disminuido. Al mismo tiempo, se ha incrementado la ocurrencia de eventos de lluvia intensa.

En general, todo el proceso descripto anteriormente está generando fuertes alteraciones al comportamiento de la atmósfera y por consiguiente al tiempo meteorológico y al clima, llevando al llamado “cambio climático” e inclusive a afectar fuertemente al medio ambiente global. En este contexto, debe considerarse que el cambio climático y los fenómenos meteorológicos extremos, como sequías e inundaciones, impactan con especial crudeza en la producción agrícola, reduciendo la estabilidad y previsibilidad de las cosechas (BCR, 2021) (Necco Carlomargno & Aiello, 2021).

Cabe destacar el escenario de los últimos años en Argentina, con un período de tres años consecutivos de Niña y un correspondiente pulso seco y con la última campaña agrícola 2022/23 atravesando su peor sequía en 60 años. El incremento en la posibilidad de ocurrencia de estos eventos extremos es un riesgo latente para la principal actividad generadora de divisas por exportaciones de Argentina, lo cual hace cada vez más necesario la adopción de estrategias de adaptación eficaces para mitigar los efectos nocivos de estos fenómenos.

Por otro lado, aparece el manejo integrado de plagas (MIP) en la actividad agrícola. Si bien el desarrollo de la siembra directa con la biotecnología ha generado un esquema productivo muy eficiente, la agricultura no está exenta de amenazas que afecten la estabilidad en los rendimientos en el marco del cambio climático. El MIP es una estrategia clave para la agricultura moderna, que busca reducir el uso de agroquímicos a través de prácticas sustentables y eficaces. Al combinar técnicas biológicas, culturales y químicas, el MIP permite un control más equilibrado y menos dañino para el medio ambiente.

Según un reciente estudio de Oreja et al. (2024), se vislumbra que actualmente 24 especies en Argentina han desarrollado resistencia a varios herbicidas. Ello, considerando que la cantidad de variedades que han desarrollado resistencia se ha acelerado en los últimos años.

La presencia de plagas y enfermedades en los cultivos han sido factores controlados favorablemente con diversas tecnologías fundamentalmente desde el comienzo de la Revolución Verde. No obstante, al igual que en el caso de las malezas, las plagas insectiles no están exentas de desarrollar resistencias, quebrar la resistencia de evento transgénicos o cambiar sus dinámicas o comportamientos poblacionales.

Respecto a este último aspecto, es destacable el impacto productivo que ha tenido en la última campaña 2023/24 el achaparramiento del maíz causado por el Spiroplasma, una bacteria transmitida por la chicharrita Dalbulus maidis al alimentarse. Según SAGyP (2024), las condiciones de un invierno benigno, altas temperaturas y abundantes precipitaciones, junto con el escalonamiento en las fechas de siembra del maíz a causa de la falta de agua a la siembra fueron las principales causas de la rápida reproducción y migración de esta plaga.

En este sentido, si bien se registran constantes avances en el manejo de los cultivos, la disminución en la efectividad de las tecnologías disponibles para disminuir el impacto en la producción debido a las malezas, plagas y enfermedades es una amenaza persistente en la actividad agrícola y la estabilidad de los rendimientos.

4.5- Alta concentración de destinos de exportación en algunos bienes

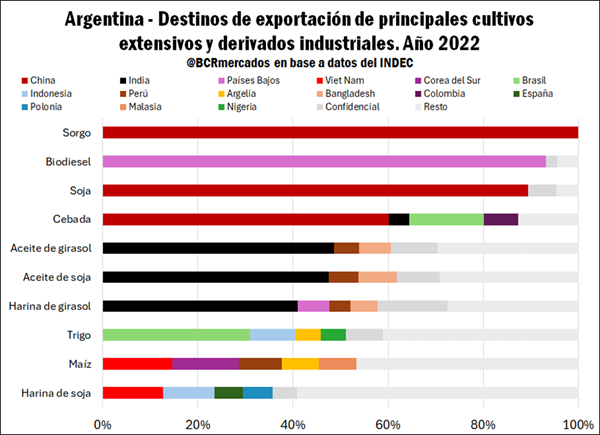

Según la FAO, Argentina es el séptimo abastecedor de alimentos del mundo y el tercer exportador neto de alimentos. En este sentido, el país ocupa un rol sumamente preponderante en el comercio mundial de estos productos, destacando a nivel de productos que ocupa el primer puesto de exportación mundial en harina y aceite de soja, al tiempo que también las primeras posiciones en el resto de los principales commodities agrícolas.

No obstante, al analizar los destinos de exportación se encuentra que en algunos de estos productos se verifica una alta concentración en materia de destinos. Tomando como base el año 2022, prácticamente la totalidad del sorgo se destina a China. El biodiesel argentino se destina prácticamente en su totalidad al mercado de la Unión Europea, y la única puerta de ingreso a dicho mercado es Países Bajos. En el caso de la soja sin procesar y cebada, nuevamente aparece China en un rol preponderante, con una participación cercana al 90% y 60% en dichos productos. Luego, para el caso de los aceites de soja y girasol sumado la harina de girasol, India tiene una participación entre el 40 y 50% en dichos productos. Luego, Brasil es el principal destino del trigo representando el 30% del total exportado en 2022, pero con la posibilidad de alcanzar el 50% dependiendo de los volúmenes de producción.

De esta manera, si bien Argentina exporta productos agroindustriales al 70% de los destinos del mundo y muchos países dependen de nuestra producción y exportaciones, registrar una alta concentración de destinos en productos clave de exportación, implica una amenaza en caso de posibles trabas arancelarias o paraarancelarias.

4.6- Creciente competencia como exportadores de harina de soja

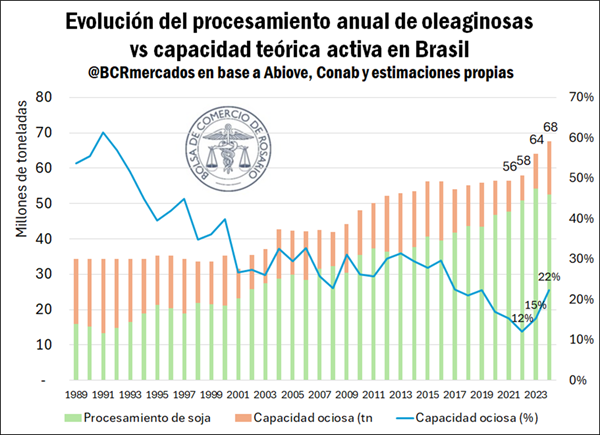

Estados Unidos está incrementando considerablemente su capacidad de crush para satisfacer sus crecientes necesidades de aceite de soja en la producción de biodiesel y HVO. Se espera que la capacidad instalada aumente 28 % durante el período 2022-2026. Proyectado con las tendencias de consumo, que aspiran a crecer, pero en menor medida, Estados Unidos podría incrementar su oferta exportable de harina de soja en cerca de un 50% de 2022 hacia 2026. No conforme con ello, la capacidad de crush del Brasil aumentó 20% desde 2021 hasta nuestros días, y espera seguir haciéndolo mientras sigue creciendo sus tasas de corte con biodiesel y su demanda de harina de soja para alimentación animal.

En este marco, las proyecciones del consumo mundial de harina de soja muestran un crecimiento a un ritmo inferior a los planes de aumento de la producción estadounidense y brasilero. En este sentido, una potencial sobreoferta mundial de harina de soja podría generar caídas en los precios internacionales de este producto. Esta situación tendría un efecto directo en el comercio exterior argentino, ya que la harina de soja es su principal producto de exportación, responsable de cerca del 14% de la canasta exportable nacional.

4.7- Barreras arancelarias y paraarancelarias

Como bien destacó el reciente Informe Draghi, encargado por la Comisión Europea, los países hoy navegan en “un mundo de geopolítica más inestable”. Además de los conflictos armados y las múltiples crisis diplomáticas, el escenario internacional para el comercio global plantea un panorama desafiante. Al cierre del 2024, el período 2019-2024 espera ser el quinquenio de crecimiento más lento para comercio global desde 1985-1990 (Kose & Mulabdic, 2024).

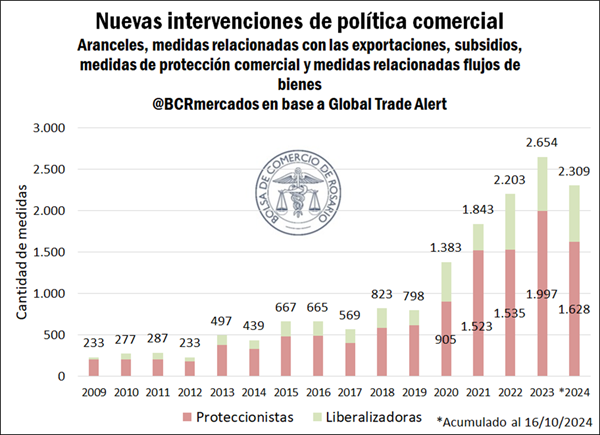

No conforme con ello, desde 2020 todos los años se viene rompiendo el récord de intervenciones de política comercial. El mundo se encuentra con un contexto donde se hace cada vez más frecuente echar mano de aranceles, subsidios, medidas de protección comercial, entre otras medidas que obstaculizan el comercio global.

En este sentido, la inserción argentina encuentra a este complejo contexto como una amenaza no sólo a sus potenciales ampliaciones de mercados, sino también a sus exportaciones vigentes. La dinámica geopolítica de las décadas venideras requerirá acciones tendientes a disminuir la incertidumbre para el comercio exterior argentino y la atracción de inversiones al país que puedan potenciar al sector agroindustrial.

Fuente: BCR