China es considerado el principal importador mundial de alimentos y commodities agrícolas, desempeñando un papel central en el comercio internacional de estos productos. El marcado crecimiento económico del gigante asiático ha fortalecido la demanda de muchos productos argentinos en las últimas décadas. Mientras en 1993 China era destino del 1,2% de las exportaciones, para 2023 representó casi el 8% del valor exportado al exterior, luego de alcanzar un máximo de 10,5% de las exportaciones en 2019.

En 2023, Argentina exportó a China más de 4.400 millones de dólares en productos de la cadena agroalimentaria, representando más del 85% de las exportaciones totales hacia este destino. Entre los principales productos exportados se destaca la carne bovina, poroto y subproductos de soja, cebada y sorgo. En los últimos años China se ha consolidado como el segundo destino más relevante para las exportaciones argentinas, detrás de Brasil.

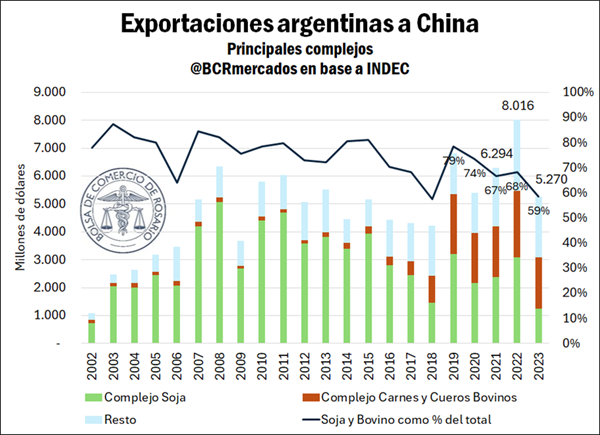

En el promedio de los últimos 5 años, más del 75% de las exportaciones a China consistieron en productos del complejo soja o carne y cueros bovinos, fundamentalmente poroto de soja y carne bovina deshuesada y congelada. En este sentido, China es destino de más de 90% de las exportaciones de poroto de soja desde Argentina y más de la mitad de las exportaciones argentinas de carne bovina.

Dada su importancia en el comercio internacional de productos agro y su relevancia para la Argentina, resulta interesante analizar el comportamiento de este gigante asiático y sus proyecciones de crecimiento en los próximos 10 años. Más aún, los planes de China de incrementar su producción agrícola y sus potenciales objetivos de autoabastecimiento hacen aún más relevante analizar las perspectivas del gigante asiático en la próxima década.

En 2023, el área sembrada en China alcanzó 119 millones de hectáreas y la producción total de granos totalizó 695 millones de toneladas, de acuerdo con el Ministerio de Agricultura y Asuntos Rurales de China, a través del Sistema de Monitoreo Agrícola y Alerta Temprana de China (CAMES). No obstante, se espera que la producción de granos alcance 704 Mt en 2024, más de 738 Mt en 2028 y que supere los 766 Mt en 2033.

En esta línea, el consumo de granos en dicho año totalizó 817 millones de toneladas. El consumo de maíz aumentó casi un 3% mientras que el de soja un2,5%. Por su parte, las importaciones de granos crecieron un 11% en 2023, alcanzando 163 millones de toneladas y representando el 20% del consumo total de granos. Los principales productos importados fueron, en primer lugar, la soja (61%), seguida por maíz (16,6%), trigo (7,4%), cebada (6,9%), sorgo (3,2%) y arroz (2,3%).

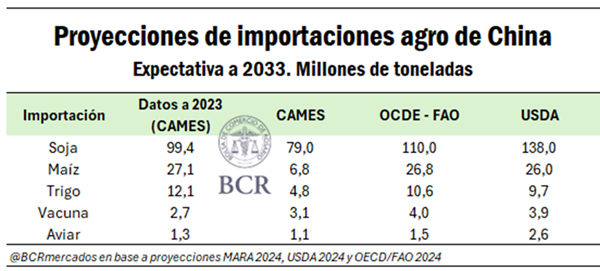

El CAMES anticipa una disminución en el comercio total de granos hacia China entre 2024 y 2033. Se espera que las importaciones de granos disminuyan desde un estimado de 141 millones de toneladas en 2024 a 116 millones en 2028 y 110 millones en 2033, lo que representa una reducción del 30% en la próxima década.

¿Qué se proyecta para la soja?

El gobierno chino proyecta que la producción de soja en el gigante asiático llegará a 21,5 millones de toneladas para 2024, para totalizar 29,4 millones para 2028 y llegar a 35.6 millones en 2033, lo que representaría un aumento total del 50% en la próxima década. En contraste, se espera que el consumo de soja crezca a un ritmo mucho más moderado, pasando de 110 Mt en 2024 a 112 Mt en 2028 y 113 Mt en 2033, con una modesta tasa de crecimiento proyectada del 0,3% anual.

Con este escenario de crecimiento en la producción nacional y estabilidad en el consumo, el CAMES espera una reducción en las importaciones de soja, de 91 Mt en 2024 a 81 Mt en 2028, alcanzando 79 Mt en 2033. Esto representaría una caída del 20% en la próxima década.

Sin embargo, las proyecciones de OCDE-FAO y USDA resultan menos optimistas en cuanto a la autosuficiencia de China en la producción agrícola y anticipan un crecimiento continuo en las importaciones. El contraste entre ambas proyecciones puede radicar en la consideración del objetivo del gobierno chino de aumentar la autosuficiencia en granos.

No obstante, alcanzar estas proyecciones está sujeto y limitado a los recursos de tierra y agua, la frecuencia creciente de eventos climáticos extremos y el aumento en el consumo de carne, que impulsa las importaciones de granos para consumo animal. Más aún, el desempeño de los sistemas productivos de China será esencial para definir los niveles de importación que cubrirán el remanente de consumo. Para ello serán necesarios saltos de productividad y crecimiento en la incorporación de tecnología.

Además, otros factores relevantes emergen como determinantes a la hora de definir estas proyecciones: la declinación demográfica de China, el calentamiento global, potenciales tensiones geopolíticas y restricciones comerciales, cambios en dietas, entre otros (Rouzi, 2024).

Resulta importante destacar que los principales proveedores de soja para el país asiático son Estados Unidos y Brasil, seguidos por Argentina en tercer lugar. En los últimos años, Brasil ha mostrado un crecimiento significativo en su producción de soja, aumentando fuertemente su participación en el mercado chino.

En 2023 las exportaciones de soja a China alcanzaron un récord, acercándose a 100 Mt. La relación entre Brasil y China ha mostrado una tendencia de fortalecimiento, con el gigante asiático absorbiendo más del 70% de las exportaciones de soja del Brasil. Esto representa un desafío competitivo para otros exportadores, incluyendo a Argentina.

¿Qué se proyecta para la carne vacuna?

Las perspectivas del CAMES proyectan que la producción total de carne en China alcanzará 96,7 millones de toneladas en 2024. La producción cárnica china se distribuye en más de un 59% de carne porcina, un 27% de carne aviar y un 8% de carne bovina, entre otras carnes que completan el total.

Mientras tanto, el consumo de carne espera elevarse a 101 millones de toneladas, de acuerdo con datos oficiales del gobierno chino. Con esta perspectiva productiva y de consumo, las importaciones de carne se acercarían a los 6 millones de toneladas en el año actual.

Como fue destacado, la carne vacuna es fundamental en las exportaciones argentinas hacia China. El consumo de esta carne espera acercarse a las 10,2 Mt este año, mientras las importaciones aspiran a totalizar 2,7 Mt en 2024.

La expectativa de importaciones de carne vacuna es optimista de manera unánime. Sin embargo, entre proyecciones hay diferencias en los niveles de crecimiento. Las importaciones de carne vacuna hacia China esperan ser un 16% mayores en 2033 desde los niveles de 2023, de acuerdo con los datos del CAMES. No obstante, las perspectivas de la OCDE – FAO y del USDA proyectan tasas de crecimiento mucho más amplias, con los niveles anuales de 2033 entre un 44% y un 48% por encima de los de 2023.

La dinámica productiva en Argentina y su estrategia de inserción en China será fundamental para captar una cuota mayor del mercado cárnico chino. Al igual que en el mercado de la soja, los principales competidores son Brasil y Estados Unidos para la provisión de carne bovina al gigante asiático.

Naturalmente, estos análisis pueden ampliarse al sorgo y la cebada y otros productos agrícolas muy relevantes para la exportación argentina a China, así como también al maíz y trigo, cereales que Argentina podrá comenzar a exportar hacia el gigante asiático en la campaña venidera. En estos dos últimos cultivos se amplían los desafíos a largo plazo, ya que es unánime la expectativa de la declinación en las importaciones chinas. (BCR)