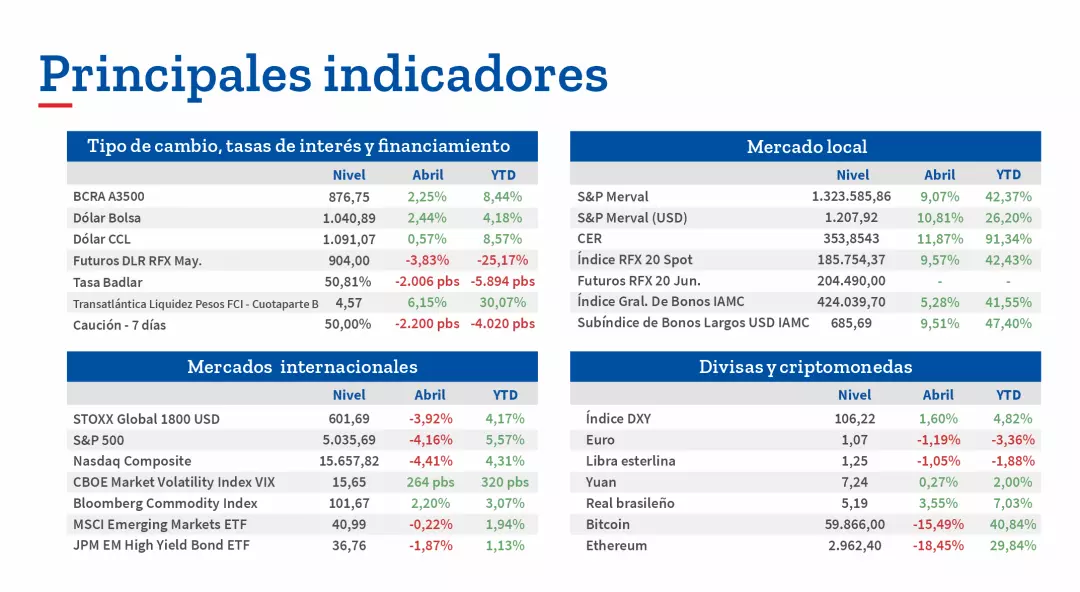

1. La inflación PCE “subyacente” en Estados Unidos avanzó +2,8% anual en marzo, por encima de +2,6% esperado y en línea con la medición de febrero. Esto generó cierto desencanto en los inversores, dado que anhelaban que la desinflación continuase y trajera una baja en las tasas de interés de referencia. Luego del último FOMC, si bien Powell de la Fed descartó subas en los tipos de interés, reconoció que tardará más de lo previsto para que exista la suficiente confianza y relajar la política monetaria. El S&P 500 cayó -4,2%, mientras que la renta variable y renta fija de alto rendimiento de mercados emergentes lo hicieron por -0,2% y -1,9%. A nivel local, el Merval en USD cerró el mes con un avance de +10,8%, siendo noticia principal la aprobación en diputados del proyecto de “Ley Bases”.

2. El relevamiento de alta frecuencia de Alphacast arrojó que la variación de la inflación fue de -0,8% en la semana del 17 al 23 abril, algo no observado desde octubre de 2021. Desde esa consultora anticipan +7,8% para el cuarto mes del año, estimando el arrastre estadístico para mayo de +1,9%. Según EcoGo, la suba de los precios de alimentos y bebidas promedió +1% semanal en abril, la segunda semana se ubicó en +0,2%. El rubro habría registrado una variación de +5,6%. El gobierno postergó los aumentos de luz, gas e impuestos a los combustibles previstos para mayo, pareciendo una “apuesta” a conseguir un número muy bueno de inflación este mes, de la mano de los datos antes mencionados.

3. Según la Bolsa de Cereales y Productos de Bahía Blanca (BCP), la campaña argentina de girasol finalizó con un volumen inferior al del ciclo previo. En base a datos de Oil World, se estimó que la producción local de semilla de girasol alcanzó las 3,6 MTn, mostrando una caída interanual de -12,8%. Por su parte, la elaboración de aceite se consideró en 1,6 MTn (-0,2% i.a), mientras que las exportaciones se anticipan en 1 MTn, lo que implicaría una suba interanual de +10,3%. En la región de influencia de la BCP, se alcanzó una producción de girasol de 1,16 MTn, representando una caída entre campañas de -18%. En cuanto al resto de los cultivos, en su Informe GEA del 25 de abril, la Bolsa de Comercio de Rosario indicó que es la cosecha más atrasada de soja de primera de los últimos ocho años, con un avance del 60%, debido a cuestiones climáticas y otras razones.

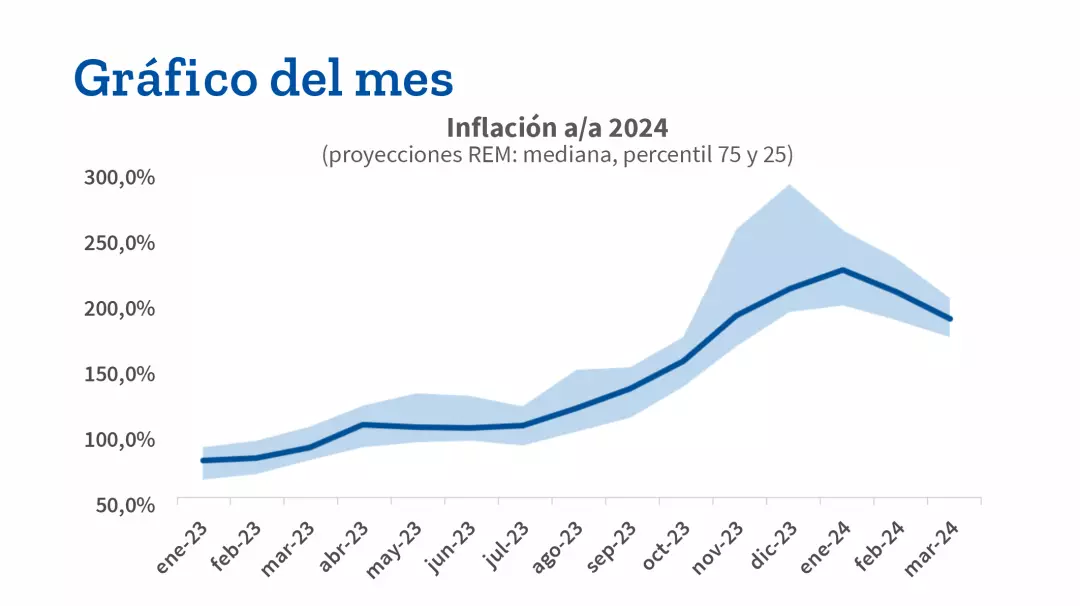

A partir del cambio de mandato y el fogonazo inicial en el dato de inflación de diciembre (+25,5% m/m), las expectativas de analistas contenidas en el REM del BCRA han mostrado una trayectoria descendente para el dato anual de 2024. En línea con los últimos registros mensuales (incluso se especula con que abril haya terminado en 1 dígito), las proyecciones han pasado de mostrar una inflación interanual de +227% en el relevamiento de enero a +189,35% actual, de acuerdo a la mediana de las mediciones. Por su parte, organismos internacionales como el FMI y la OCDE se mantienen cautelosos respecto a esta desaceleración, indicando que los precios finalizarían el año en curso con una variación de +249,8% y +208,1%, aunque 2025 sería de mayor estabilidad.

A partir del cambio de mandato y el fogonazo inicial en el dato de inflación de diciembre (+25,5% m/m), las expectativas de analistas contenidas en el REM del BCRA han mostrado una trayectoria descendente para el dato anual de 2024. En línea con los últimos registros mensuales (incluso se especula con que abril haya terminado en 1 dígito), las proyecciones han pasado de mostrar una inflación interanual de +227% en el relevamiento de enero a +189,35% actual, de acuerdo a la mediana de las mediciones. Por su parte, organismos internacionales como el FMI y la OCDE se mantienen cautelosos respecto a esta desaceleración, indicando que los precios finalizarían el año en curso con una variación de +249,8% y +208,1%, aunque 2025 sería de mayor estabilidad.

Editorial

La segunda mitad de abril fue, sin duda alguna, una de las peores para la renta fija CER, considerando los retornos excepcionales que venían mostrando estos títulos desde hace un tiempo. En promedio, la curva CER retrocedió -10,7% durante la última quincena, haciendo sonar algunas alarmas para inversores y analistas. Sin embargo, el universo de instrumentos en pesos parece encasillado en una batalla constante entre tasa fija, inflación linked o dollar linked, con los inversores no tan seguros sobre cuál será el que logre sobresalir en los próximos meses. El análisis puntual de cada uno de ellos puede esclarecer en parte este gran interrogante para la composición de los portfolios.

Partiendo por los títulos CER, han acumulado subas de +250% desde octubre del año pasado, con inversores cubriéndose de una inflación en ese entonces in crescendo y de la incertidumbre que significa cualquier elección presidencial. Abril encontró a estos instrumentos oscilando en paridades cercanas a 120% – 130%, que a priori indicaría cierta sobrevaluación. No obstante, las restricciones que pesan sobre la operatoria en mercado y, principalmente, el cepo cambiario habían logrado que incluso los títulos con mayor duration mostraran un rendimiento real negativo. Como bien notaron algunos analistas, esta situación es incompatible con libre movilidad de capitales, dado que en ese escenario los bonos CER y los títulos soberanos hard dollar deberían mostrar retornos similares. Ahora bien, ¿a qué se debieron estas bajas en las cotizaciones? La desaceleración en la inflación mensual es innegable y algunos economistas ya se envalentonan respecto a la cifra con la que podría cerrar el año. Tras tres datos consecutivos a la baja (enero +20,6%; febrero +13,2% y marzo +11%), los relevamientos de abril arrojan una variación de un dígito para el nivel general de precios. El dato más llamativo lo proporcionaron desde Alphacast, cuando notaron que una semana hubo deflación tanto en el índice general como en el core, concluyendo que en el cuarto mes del año cerraron con un avance de +7,8% y +3,2% respectivamente.

A partir de esto, y en línea con el objetivo de “sanear” el balance del BCRA, la entidad bajó la tasa de política monetaria, movimiento que fue aprovechado por el Tesoro Nacional para, en sus licitaciones, emitir a unas viejas conocidas: las Lecaps. Con su aparición, nuevamente el mercado se encuentra con títulos a tasa fija, que habían perdido atractivo hace un par de meses. Dado el fenomenal recorte sobre la tasa de pases pasivos (pasando de +133% TNA a +50% TNA en los meses de gobierno vigente), el mercado se ha ido acomodando a la nueva realidad y las Lecaps se convierten en una alternativa de inversión. Considerando su corta vida y la promesa de una tasa de interés fija en un contexto de inflación desacelerando, estos instrumentos han visto una gran demanda desde su primera licitación, pero vale preguntarse: ¿realmente pueden ser la mejor elección para los portfolios?

“El universo de instrumentos en pesos parece encasillado en una batalla constante entre tasa fija, inflación linked o dollar linked”

Al cierre del 2 de mayo, estas letras promediaron tasas mensuales efectivas cercanas a +3,6%, por debajo de la de política monetaria. Más aún, la inflación implícita entre estos títulos y aquellos ajustables por CER es menor a la que contienen las expectativas del REM del BCRA (tomando el percentil 25 de la encuesta). El mercado confía en una mayor y marcada desaceleración en el nivel general de precios o la “espuma” ha llevado a demandar títulos más allá de lo que en principio parecería razonable.

Por otro lado, queda un tipo de instrumentos que tuvo su época de gloria y ahora parecen haber caído en el olvido. Los bonos dollar linked no logran levantar cabeza, cuando el compromiso con el deslizamiento del tipo de cambio oficial luce inquebrantable. Analistas destacan que el tipo de cambio real multilateral ya se encuentra en niveles similares a los que había alcanzado previo al salto hasta $350 luego de las PASO 2023, preguntándose hasta qué momento el gobierno mantendrá la actual dinámica. A pesar de ello, habiendo entrado ya en la temporada de cosecha gruesa del campo, el crawling permanece al 2% mensual, e incluso el Ministro de Economía resaltó que es necesario acostumbrarse a vivir con un tipo de cambio real “atrasado”. Así, el “carry” que pueden proporcionar estos instrumentos puede considerarse insulso, ante las alternativas ya descritas previamente.

Finalmente, es oportuno preguntarse ¿dónde colocar los pesos? Con un escenario de tasas de interés bajas y un crawling aún menor (la primera oficiando de “techo” para la segunda), los títulos con ajuste por CER continúan llevando la delantera, por lo menos en el corto plazo. Partiendo de la inflación optimista que “pricea” el mercado, una menor desaceleración o cualquier sorpresa al alza deja mejor posicionado a los títulos inflation linked. Además, con las recientes bajas en las cotizaciones, los rendimientos reales de estos títulos mejoraron, por momentos ofreciendo retornos levemente negativos a un horizonte de un año, reduciendo el riesgo de una mayor corrección en la curva. De todas formas, no debe dejarse de lado que el tipo de cambio probablemente deba ajustarse eventualmente. La discusión entre acelerar el ritmo del crawl o llevar a cabo un nuevo salto discreto parece abarcar a todo el arco de analistas económicos. Con los precios de nuestros principales productos de exportación a la baja y constantes reducciones en las estimaciones de cosecha, el incentivo a liquidar la producción no parece claro, siendo esto fundamental para continuar con la recomposición de reservas del BCRA, más aún cuando de a poco comenzaría a normalizarse el flujo de pagos a las importaciones.