Un informe elaborado por los analistas de la Bolsa de Comercio de Rosario, Bruno Ferrari, Guido D’Angelo y Emilce Terré, evalúa cuáles fueron los instrumentos de inversión más rentables en el primer semestre del año, señalando que “este contexto global inédito da pocas pistas en lo que hace a su evolución futura” y plantea una “incertidumbre sobre la evolución de las tasas de interés globales y sus potenciales impactos sobre la Argentina”.

Además, agrega que “la economía doméstica muestra signos de recuperación, pero con cierta inestabilidad macroeconómica”, y destaca que tanto las señales de política económica que brinde el gobierno nacional como la evolución del plan de vacunación y el resultado de las múltiples elecciones “pesarán en las expectativas y, en consecuencia, en los rendimientos de los distintos activos argentinos”.

PRINCIPALES ACTIVOS DE INVERSIÓN – ENERO-JUNIO 2021

Dólares, inflación y plazos fijos

Respecto a la política cambiaria, se configuró un cambio de estrategia frente al dólar debido a que, a partir del mes de febrero, se comenzó a depreciar el tipo de cambio “nominal” en menor medida que la evolución de la inflación doméstica. No obstante, tal como se desarrolló en el último Informe Mensual de Coyuntura Económica BCR – Julio 2021, esto no implicó hasta el momento un atraso de la competitividad cambiaria reflejada por el índice de tipo de cambio real multilateral. Hacia finales del mes de junio, dicho índice se encontraba en un nivel similar a lo registrado en enero de 2020.

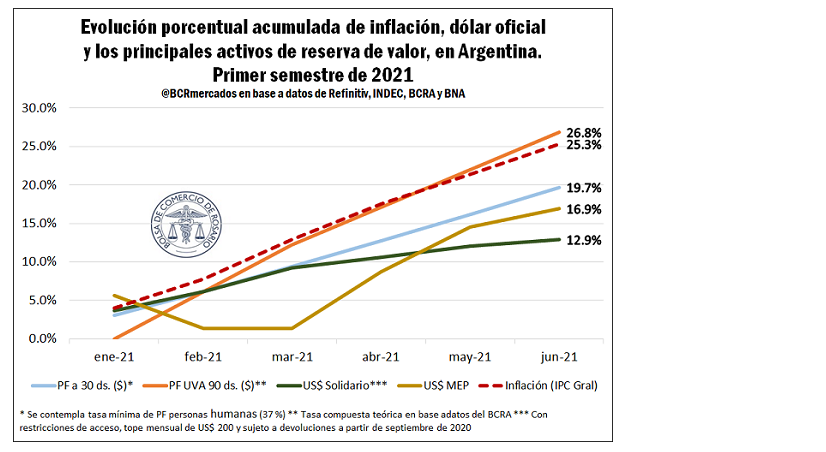

En términos acumulados para la primera mitad del año, la suba del Índice de Precios al Consumidor-IPC (↑ 25,3 %) fue superior a los incrementos del dólar solidario (↑ 12,9 %), dólar MEP (↑ 16,9 %) y a la tasa del plazo fijo tradicional (19,7 %) fijada en un 37 % anual.

El único activo tradicional que pudo ganarle a la suba de precios fue el plazo fijo ajustado por la Unidad de Valor Adquisitivo (UVA). Dicho instrumento permite obtener una tasa fija actualmente del 1% anual y un componente variable que es el UVA, el cual se ajusta diariamente según el índice del Coeficiente de Estabilización de Referencia (CER), basado en la evolución del IPC. Es una alternativa para cubrirse de la suba de precios y al mismo tiempo obtener un rendimiento real por la inversión. En los primeros 6 meses del año, brindó una tasa teórica del 26,8%, superando levemente la suba del IPC.

Cedears: crecimientos récord

Invertir con pesos en activos que cotizan en el exterior del país desde Argentina es posible gracias a los Certificados de Depósito Argentino (Cedears). Estos activos son certificados de depósito de acciones de sociedades extranjeras u otros valores que no cuentan con autorización de oferta pública en nuestro país. Quedan en custodia en una entidad crediticia y se pueden negociar como cualquier acción.

Entre sus ventajas en su operatoria, se encuentra la posibilidad de cubrirse de una devaluación, dado que el activo original cotiza en una moneda extranjera, generalmente dólar estadounidense, por lo cual al invertir en dichos valores queda sujeto a la evolución de la cotización de la acción en el mercado de origen y, al mismo tiempo, de las variaciones del tipo de cambio.

Embraer, el conglomerado industrial transnacional de origen brasileño, se lleva la atención en esta primera mitad del año. Si bien desarrolla una amplia gama de actividades, es conocida por su producción de aviones tanto comerciales como militares. Acompañando una importantísima alza en el comercio de aviones, Embraer comenzó a desarrollar aeronaves con motores eléctricos, lo que muestra un presente en recuperación y buenas perspectivas para el futuro.

Por su parte, la recuperación económica global viene impulsando la demanda en los sectores financiero, energético y de materiales, lo que explica el fuerte rebote en diferentes industrias del sector. A lo largo del año pasado, entre los cedears con mayores ganancias, se destacaron Tesla, Mercado Libre, Globant, Amazon y Apple, todos con retornos superiores al 250% anual.

Acciones y fondos en el mercado argentino

A medida que se analizan expectativas por la evolución de la economía y el resultado electoral en este segundo semestre, el desempeño del mercado accionario local S&P Merval no fue muy favorable en la primera mitad del año. Se destaca un menor interés en la operatoria de las empresas que cotizan en la plaza local frente al boom de inversiones en cedears.

Según el Instituto Argentino de Mercado de Capitales (IAMC), en la primera mitad del año 2021 se operó en acciones un volumen por $ 120.821 millones en comparación a los $ 224.856 millones operados en cedears. Mientras que, para el mismo período del año 2020, la situación era inversa, ya que el volumen operado en acciones ($ 115.346 millones) prácticamente duplicaba la operatoria en dichos certificados de depósitos ($ 67.770 millones).

Es importante remarcar que hacia finales de junio la compañía referente MSCI decidió en su recategorización anual de mercados, posicionar a Argentina en mercado independiente (“standalone”). Tal situación podría afectar de cara al futuro los flujos de inversiones financieras para el mercado accionario argentino.

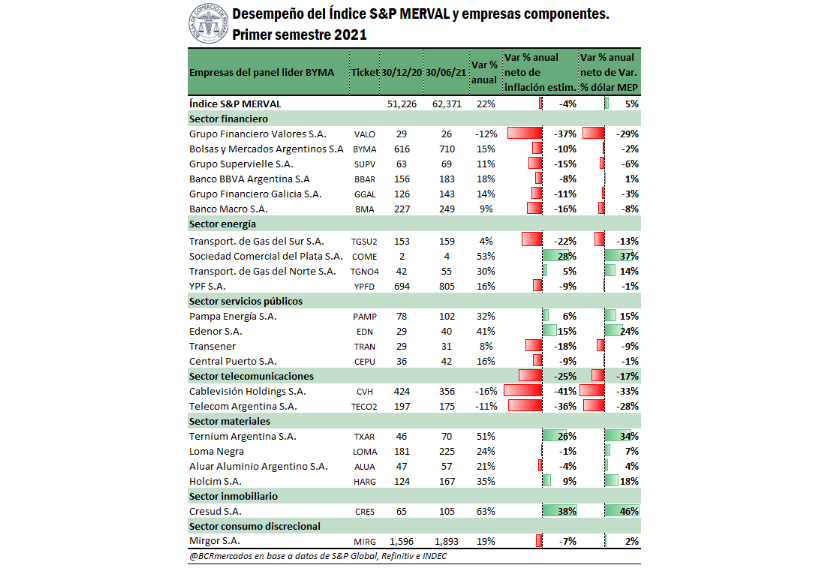

Respecto a los rendimientos obtenidos, en el primer semestre de 2021 el avance del índice accionario S&P Merval estuvo 4 puntos porcentuales por detrás de la inflación, aunque 5 p.p. por encima del aumento del dólar MEP.

Si se analizan las empresas del panel líder por tipo de actividad, el sector telecomunicaciones y financiero fueron los más afectados. Entre el primer grupo, la cotización de la empresa Cablevisión cayó un 16% en la primera mitad del año y Telecom un 11%. Es decir, no solo no superaron al avance inflacionario, sino que sus valores de mercado tuvieron caídas en esta primera mitad del año. En tanto, Grupo Financiero Valores presentó una caída de 15% para el período analizado. Mientras que el resto de los activos de dicho sector obtuvieron subas, pero en todos los casos por detrás de la inflación.

Luego, entre los sectores que mejor desempeño tuvieron en la primera mitad del año, resalta el sector inmobiliario, con un avance importante en el caso de Cresud del 63%. Mientras que el sector materiales presentó un saldo dispar, destacando las empresas Ternium (↑ 51 %) y Holcim (↑ 35 %).

Por último, entre las compañías energéticas, Sociedad Comercial del Plata (COME) y Transportadora de Gas del Sur (TGSU2) fueron las que más se valorizaron hasta el mes de junio de 2021, con un aumento de 53 % y 30 % respectivamente.

Por otro lado, el universo de los Fondos Comunes de Inversión (FCI) es mucho más amplio. En esa amplitud de composición también se puede ver una considerable disparidad de rendimientos siguiendo el panel presentado por Bull Market Brokers. Luego de un 2020 de fuertes pérdidas para fondos de perfil agresivo, en este semestre, estos posicionamientos lograron mayores rentabilidades que los fondos de perfil conservador. Consecuentemente, la renta variable tanto en pesos como en dólares mostró un mejor desempeño respecto a la renta fija.

Mundo cripto ¿el fin de la euforia?

Las novedades en el mundo de las criptomonedas muestran jornadas de alta volatilidad que intercalan entre euforias alcistas y estrepitosas caídas. Luego de un 2020 con subas superiores al 300%, el Bitcoin mostró una suba del 21% si se analiza entre puntas el último semestre. Para lo que resta del año, su evolución en la cotización refleja una gran incertidumbre al tiempo que todo dependerá de sus posibilidades de adopción, entre demás factores inciertos.

Por su parte, Ethereum mostró un alza en dólares de más del 462% el año pasado. Si bien en estos seis meses acumuló subas superiores al 200%, en apenas 5 meses había subido nuevamente más de 400%, ajustando fuertemente a la baja en mayo. Las visiones sobre las criptomonedas siguen siendo diversas al momento actual, considerando los altos riesgos implícitos que implican su operatoria, ya que no cuentan con ningún respaldo institucional.

Al mismo tiempo, avanzan diversas regulaciones en el mundo, como fue el cierre de una de las principales operadoras cripto en Reino Unido. Se desconoce aún el impacto de mediano y largo plazo sobre las cotizaciones que podría tener un recrudecimiento de regulaciones y prohibiciones en diferentes países del mundo.

Informe de BCR