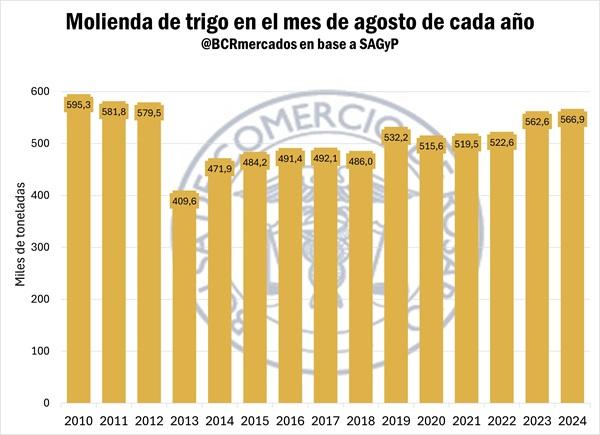

1. Este agosto fue el de mayor volumen de trigo industrializado en 12 años.

Según los datos de la Secretaría de Agricultura, Ganadería y Pesca revelados en esta semana, durante el mes de agosto se industrializaron 566.945 toneladas de trigo pan, siendo el tercer mes con mayor volumen procesado del cereal en lo que va de la campaña y el mayor tonelaje para el mes de agosto desde el año 2012, cuando se molieron 579.480. Al mismo tiempo, se coloca 6,9% por encima del promedio de los últimos 5 años y 10,8% más alto que el promedio de los últimos 10 años.

De esta manera, en los primeros nueve meses de la actual campaña comenzada en diciembre pasado se llevan industrializadas 4,62 Mt, tan solo 30.000 toneladas menos que en igual período de la campaña pasada. A su vez, este registro se coloca 2,4% por encima del promedio de las últimas 5 campañas y 6,6% arriba del promedio de las últimas 10.

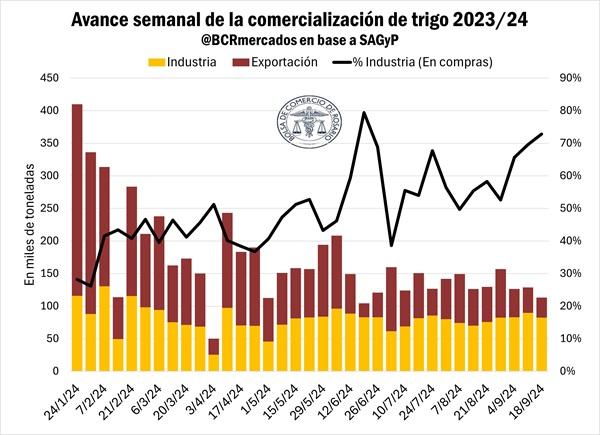

2. Las compras de la industria dominan las operaciones en un mercado que no repunta.

En la última semana con datos disponibles hasta el 18/9, se comercializaron 113.180 toneladas de trigo de la actual campaña 2023/24, de las cuales 82.400 fueron compradas por la industria y los 30.780 restantes, por los exportadores. Esto nos deja con el menor volumen semanal en 3 meses, cuando en la semana finalizada el 19/6 se registraron compras por 104.500 toneladas. Al mismo tiempo, se registró la menor participación del sector exportador en la actividad comercial desde dicha fecha adquiriendo solo 27% del total del cereal negociado, contra 21% en aquella semana de junio.

Y es a partir de junio donde se observa el cambio de tendencia que posicionó a los molinos como principales demandantes del trigo interno. Durante los primeros seis meses de la actual campaña comercial la industria adquirió el 33,5% del cereal comercializado localmente, mientras que, en los últimos cuatro meses, desde el comienzo de junio hasta la actualidad, representaron el 58% de la actividad comercial.

Si bien estamos en el tramo final de la actual campaña, la actividad comercial estaría encontrando ciertos límites, ante la ausencia del sector exportador dinamizando las compras domésticas. En general, la exportación se encontraría relativamente bien abastecida al mirar las compras realizadas en el mercado doméstico frente a los compromisos externos asumidos. Por su parte, en el Mercado Físico de Rosario, no se logra vislumbrar una gran presencia de los compradores en tramos cortos de descarga y con valores ofrecidos que estarían distando parcialmente de valores que podrían dinamizar la concreción de negocios.

Al mismo tiempo, vemos que, la última semana informada tuvo el menor volumen de fijaciones de precios en trigo 2023/24 desde el inicio de abril, ya sea por operaciones a precio firme o por fijaciones propiamente dichas. En la semana finalizada el 18/9 se definió el precio de 115 toneladas de trigo, 24,3% menos que en el promedio de las últimas 5.

Por último, respecto al nuevo ciclo comercial 2024/25, donde quizás se comienza a central el foco de los compradores, tampoco se estarían logrando grandes volúmenes operados. En total, ya se comercializaron 3 Mt de forma adelantada, el segundo tonelaje más bajo de los últimos 7 años y solo por delante del año pasado cuando se atravesó una sequía histórica. Si analizamos la última semana, el mercado logró moverse en materia de negocios de la nueva cosecha con valores en torno a los US$ 214/t, precios que ponen en jaque la capacidad de pago. En este contexto, se destaca que aún los productores mantienen cierta preocupación por lo que será la producción del trigo nuevo ya implantado, dado que comienza a apremiar la necesidad de lluvias en amplias zonas productivas y con riesgo de pérdida de área y potencial de rindes.

3. Mientras Argentina pierde participación en las importaciones, Brasil amplía el cupo para importaciones de trigo sin arancel.

La Cámara de Comercio Exterior dependiente del Ministerio de Desarrollo, Industria, Comercio y Servicios (MDIC) del gobierno de Brasil aprobó la semana pasada un aumento en la cuota de importación de trigo libre de aranceles en 250.000 toneladas. Según un comunicado del MDIC, ya se ha utilizado cerca del 95% de la cuota de importación de 750.000 toneladas en el corriente año y busca evitar un eventual desabastecimiento del cereal, según informaron los principales medios brasileños. Con esta aprobación, durante 2024, un millón de toneladas de trigo se podrán importar sin cobrar el Arancel Exterior Común (AEC) a los países no pertenecientes al Mercosur.

Según la Asociación Brasileña de la Industria del Trigo (Abitrigo), quienes solicitaron esta expansión de la cuota, el pedido se hizo en julio y tenía por objeto evitar costos adicionales de importación en el período de “contra cosecha” entre julio y septiembre. Esto buscaba mejorar la situación de los molinos del Nordeste brasileño, en un contexto de baja oferta local y valores poco competitivos para el trigo argentino. Vale recordar que los puertos de esta región son los más alejados del Up-River Rosario y los que están mejor posicionados para recibir suministros de los productores del hemisferio norte.

En lo que va del año, hasta el mes de agosto, Brasil ya importó 4,5 Mt. Este volumen supera en más de 300.000 toneladas el total del trigo importado a lo largo de todo el 2023 y, a su vez, representa el mayor registro para el período desde el 2018. Un 65% de ese total, cerca de 3 Mt, correspondieron al cereal argentino.

Como fue desarrollado en la edición de algunas semanas atrás de este Informativo Semanal (“Trigo: una campaña de bajo nivel exportador”), el mercado de exportación del trigo argentino se concentra en pocos destinos, siendo Brasil el principal destino. Sin embargo, nuestro país vecino y principal socio comercial ha diversificado los orígenes de sus importaciones.

Sin considerar el año 2023, donde la sequía en Argentina impactó los desempeños comerciales de ambos países (Brasil importó 37,3% menos que en el promedio de los 5 años previos entre enero y agosto), el trigo de nuestro país perdió 20 p.p. en la participación dentro de las compras brasileñas comparando con el promedio de los últimos 5 años a igual período. En este escenario, los ganadores fueron Uruguay, que también se beneficia de formar parte del Mercosur y del AEC, quedándose con un 10%, y Rusia, que acaparó el 10% restante. Este último país, con precios FOB altamente competitivos, probablemente sea quien se beneficie con el aumento de 250.000 toneladas en la cuota sin aranceles.