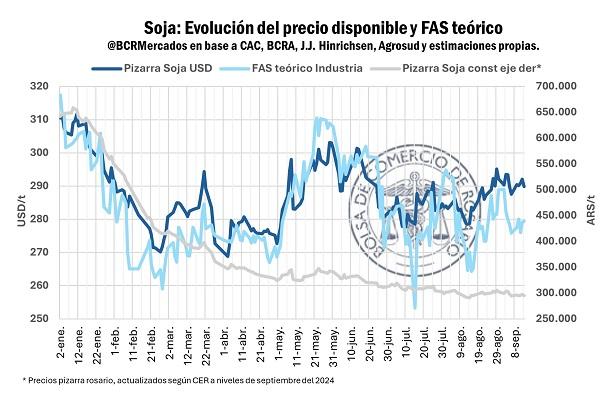

1- Los precios disponibles por soja han mejorado 4% desde mínimos de agosto.

En un marco de intensa demanda externa por los productos del complejo soja, la pizarra Rosario en dólares ha marcado una recuperación desde agosto, acumulando ganancias de 4% en dólares.

La pizarra Rosario por soja ha ganado USD 11/t llegándose a operar en torno a los USD 292/t. El sostenimiento del tipo de cambio exportador y una pizarra en pesos pasando de negociarse en ARS 280.000/t a ARS 295.000/t, ha permitido materializar las subas en dólares.

Por su parte, la comercialización interna marcó un pequeño valle durante la segunda semana de septiembre, operando la mitad del volumen promedio que se venía anotando en la plaza local. En este sentido, impulsado por la mejora en precios, el ritmo promedio de operatoria sobrepasaba las 600.000 toneladas semanales sobre la plaza local, cuando durante la segunda semana del presente mes llegó a tan solo 380.000 toneladas, siendo en términos de volumen anotado, la segunda peor semana desde que comenzó la campaña de soja.

Así el cuadro general a mediados de septiembre indica que se han comprado casi 28 Mt de soja, restando por comprometer el 43% de la oferta total de la oleaginosa, manteniéndose levemente por detrás del promedio de las últimas campañas.

2-Gran parte del impulso en la pizarra de soja se debe al mantenimiento de la demanda externa

La demanda externa por aceite y harina de soja local mantiene su intensidad, hecho que se refleja en el fortalecimiento de las primas FOB sobre Chicago. Las cotizaciones sobre el mercado a término norteamericano han sucumbido frente a los fundamentos de oferta de cara a lo que sería la mejor cosecha de soja de su historia. En contraposición, las negociaciones por condiciones FOB argentinas han mostrado un importante vigor imprimiendo elevadas primas positivas por la harina y saliendo del terreno negativo por aceite de soja.

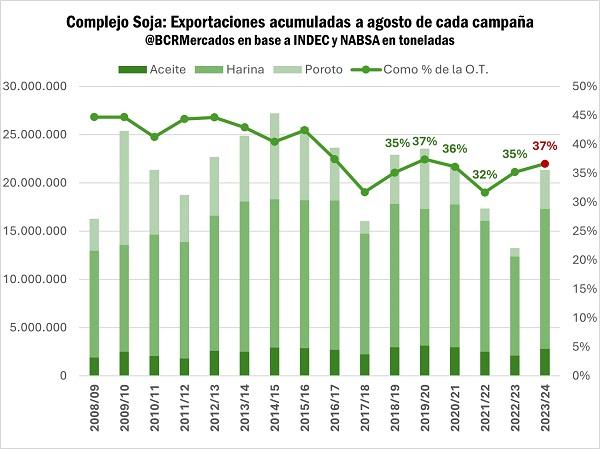

Dicha presión de demanda se logra vislumbrar sobre el tonelaje exportado durante toda la campaña hasta agosto, llegando a embarcar el mayor volumen en tres años como complejo exportador.

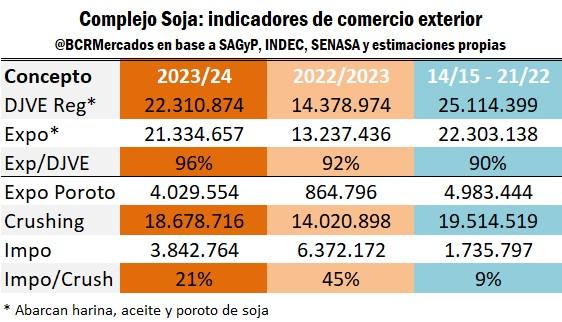

De esta manera, el ritmo de exportaciones ha llegado rápidamente a acercarse al volumen registrado en DJVE por el complejo oleaginoso, cubriendo en total el 96% de las toneladas registradas, 6 p.p. por encima del promedio y por delante de la campaña pasada.

Sin embargo, destaca la inusualmente elevada participación de soja importada sobre el nivel de crush interno a pesar de la recuperación productiva. En este sentido, en búsqueda de complementar la oferta local, en lo que va de la campaña hasta agosto se habrían importado casi 4 Mt de soja, a las cuales habría que sumarles 421.000 toneladas importadas durante la mitad de septiembre según informa SENASA.

El abaratamiento relativo de la soja sobre el mercado internacional le ha permitido a la industria afrontar los precios CIF de porotos provenientes desde Brasil, Paraguay y Bolivia, dado el hecho de que la fortaleza por las cotizaciones de los derivados más que compensa los costos de importación, volviendo rentable la búsqueda externa de soja por parte de las fábricas argentinas.

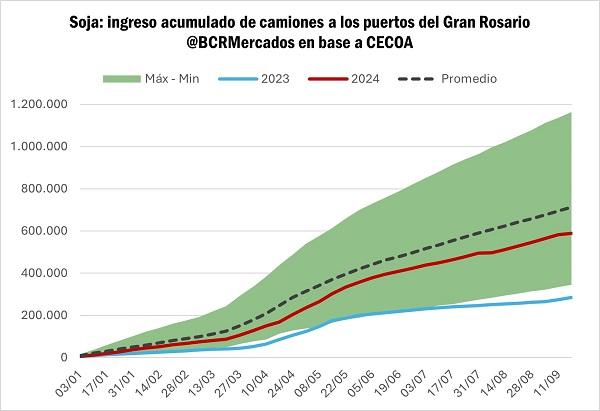

En este contexto, dada la alta dinámica del sector exportador y gracias a la recuperación productiva de esta campaña, los ingresos acumulados de camiones en lo que va del año, duplica al nivel de la malograda campaña 2022/23 aunque sin lograr retornar al promedio.

3- El efecto de la chicharrita y la especulación frente a la nueva campaña de maíz se ven reflejados en el término.

Los planteos de maíz tardío para la 2024/2025 se ven gravemente amenazados por el riesgo latente de la “chicharrita” y las previsiones preliminares indican que la intención de siembra de maíz para la nueva campaña caería 21%, intensificándose principalmente las implantaciones tempranas para esquivar en la medida de lo posible la plaga que diezmó la producción durante este año.

Según GEA BCR, las proyecciones iniciales para la 2024/25 indican una superficie sembrada de 8 Mha para maíz, que de mantener un rinde nacional promedio podría contar entre 52 y 53 millones de toneladas del cereal. Sin embargo, el tiempo apremia y las lluvias necesarias aún no aparecen, obligando en muchos casos a apurar la siembra temprana de maíz con niveles de reservas de humedad entre el 40 y 70%, como el caso del sureste cordobés.

Así, la dinámica de las precipitaciones sobre el corto plazo serán cruciales para avanzar con la siembra del maíz temprano, lo cual podría poner en jaque el área total de maíz debido a las limitaciones que se observan para implantar el maíz tardío en diversas regiones. En este sentido, se registra cierta incertidumbre sobre cuál terminará siendo la oferta total de la próxima campaña 2024/25.

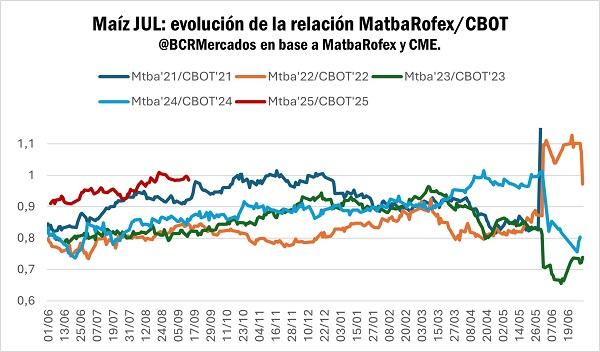

Frente a este contexto, es esperable que los mercados de futuros descuenten relaciones precios más elevadas para el maíz y, particularmente, sobre los contratos futuros de julio 2025.

La ratio entre las cotizaciones futuras en MatbaRofex y Chicago, sería la más alta desde la unificación del mercado a término argentino, alcanzando prácticamente la paridad entre su análogo norteamericano. Esto último, teniendo en cuenta que el cereal argentino debe afrontar retenciones a la exportación por el 12% de su valor FOB, mientras que el estadounidense no cuenta con aranceles a la exportación.

Sin embargo, hay que tener a cuenta una importante salvedad. Ha sido característico de estas últimas campañas, el hecho de que el visor de precios se encuentre distorsionado por el efecto del tipo de cambio exportador. Como en MatbaRofex los contratos de futuro se negocian en dólares oficiales, el monitor de cotizaciones debe reflejar una prima positiva directamente relacionada con la brecha entre el oficial y el tipo de cambio exportador, siempre y cuando el mercado descuente la continuidad de este desdoblamiento cambiario.

Así, en parte el mercado descuenta los fundamentos de oferta de la campaña que viene, pero aún puede encontrarse sujeto a las distorsiones propias de la especulación frente a los tipos de cambio diferenciales.

4-En Chicago las cotizaciones lateralizan entre el peso de los fundamentos, las decisiones de la FED y las operaciones técnicas.

Durante la semana, los contratos de mayor volumen por soja y maíz se mantuvieron relativamente estables oscilando por arriba de los USD 370/t para soja y de los USD 161/t por maíz.

En plena presión de oferta, las expectativas de contar con la mejor cosecha de soja de su historia y la segunda mejor de maíz, los fundamentos de oferta norteamericano limitan las subas y obligan a los contratos a negociarse en torno a niveles mínimos en cuatro años.

Sin embargo, el tan ansiado recorte de tasas por parte de la Reserva Federal de Estados Unidos tenía al mercado descontando pequeñas subas en los precios, frente a la competitividad que ganarían los granos ante un dólar más depreciado.

Finalmente, consumado el recorte de 50 puntos básicos, para ubicar la tasa de referencia entre 4,75 y 5,0, cumplió con las cotas más altas de las expectativas del mercado en la previa, sin generar demasiados sobresaltos sobre los commodities, pero convalidando los niveles actuales.

En este escenario, los fondos especulativos no han dejado de jugar un rol preponderante, habiendo recortado fuertemente sus posiciones cortas en futuros agro, aunque aún manteniéndose con una cartera netamente vendida.

En este sentido, durante el último mes, la posición vendida en maíz se redujo en más de la mitad comprando 142.000 contratos sobre Chicago. Mientras que, por soja, la salida de posiciones cortas fue del 35% comprando más de 60.000 contratos de futuros. El violento cambio de carteras del último mes explica en gran parte la presión positiva sobre los precios.(BCR)