Principalmente apuntalado por la rápida adopción de la carne de cerdo dentro de los hábitos alimenticios de los argentinos, la producción local viene experimentando un notable incremento en las últimas décadas.

En el año 2023 en Argentina se faenaron 8,1 millones de porcinos, lo que representó un récord absoluto para el país, y un incremento del 5,3% en relación con 2022. La producción total alcanzó 761.863 toneladas (res con hueso equivalente), mostrando un incremento del 5% entre años. Argentina más que duplicó su producción de carne porcina en los últimos 10 años y la multiplicó más de 4 veces en los últimos 20 años.

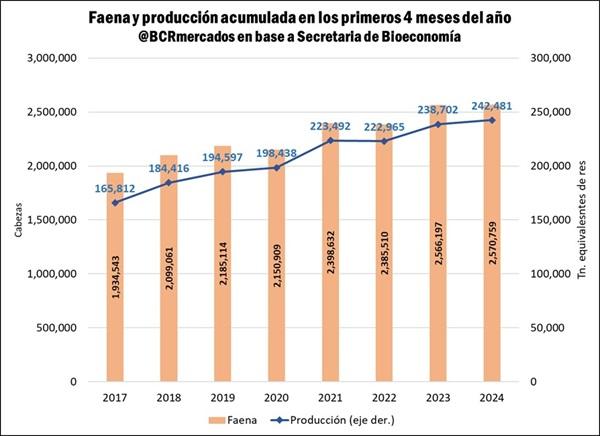

En el primer cuatrimestre de este año, en Argentina se faenaron 2,6 millones de cabezas de porcinos, alcanzando una producción cercana a las 242 mil toneladas de carne; esto se ubica casi un 2% por encima del mismo período de 2022 y marca un máximo histórico para el primer cuatrimestre.

En lo que respecta a la distribución geográfica, la provincia de Buenos Aires continúa dominando la escena en términos de faena, con poco más de la mitad de los animales faenados en el período enero-mayo de 2024 (51%). La provincia de Santa Fe la siguió en importancia con el 18% del total faenado, en tanto la provincia de Córdoba completó el podio con el 16% del total de cabezas. Sumando a Entre Ríos, que representa cerca del 5% de la faena nacional, estas cuatro provincias concentran prácticamente un 90% de la faena porcina en Argentina.

A nivel de distribución de la faena por establecimiento, si analizamos la concentración a través del índice C4 (que mide la participación de las primeras 4 empresas), se observa que los principales establecimientos explican el 27,8% de la faena; en la misma línea, el índice Herfindahl Hirschman (que es la suma al cuadrado de las participaciones de las 10 principales empresas) nos arroja 305,5, lejos de los guarismos que son asociados con concentración de mercado.

De esta forma, se puede concluir que el sector frigorífico se encuentra atomizado, aunque con jugadores de gran relevancia. Alimentaria La Pompeya, emplazada en la localidad bonaerense de Marcos Paz, lidera el ranking de faena, habiéndose acercado a 450.000 de cabezas faenadas en los primeros 5 meses de 2023, con un 13,4% de participación de mercado. La empresa Paladini, por su parte, faenó 180.500 cabezas en dicho período, detentando el segundo lugar, con casi un 6% del total. La Cooperativa de Exempleados del Frigorífico Maguillón se ubicó en tercer lugar en el período considerado, con un total de 173.000 cerdos faenados.

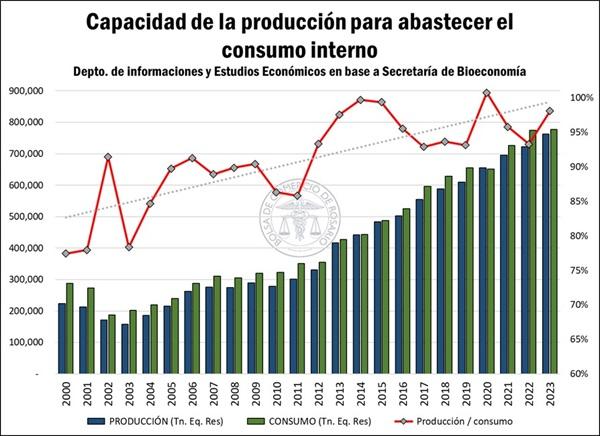

A pesar del incremento productivo, Argentina continúa recurriendo a los mercados externos para satisfacer su consumo

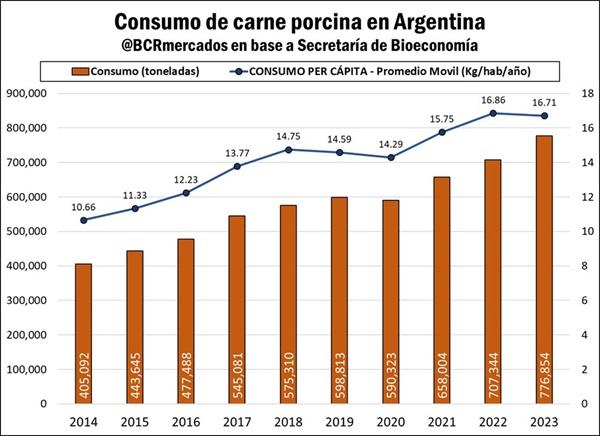

El consumo de carne de cerdo se incorpora cada vez más a la dieta de los argentinos, reemplazando en muchos casos el tradicional consumo de carne bovina. Mientras que en 2014 el consumo per cápita era de 10,66 kg por año, en 2023 el mismo se ubicó en 16,71 kg, lo que significa un aumento del 56,8%. Este guarismo representa una adición de poco más de 6 kilogramos de carne de cerdo anuales por cada uno de sus habitantes en tan sólo 10 años.

El aumento productivo no alcanza para satisfacer la creciente demanda interna, por lo que Argentina debió importar entre 30 y 40 mil toneladas anuales en el último lustro para satisfacer sus necesidades de consumo. Sin embargo, el gap entre el consumo y la producción se va achicando cada vez más, y con esto se abre una veta para el desarrollo del sector exportador. A principios de los 2000, la producción interna alcanzaba a cubrir apenas un 75% de lo que se consumía a nivel local, mientras que en los últimos cinco años este porcentaje alcanza ya el 95% en promedio.

Con una producción que se acerca a garantizar plenamente el autoconsumo, tímidamente Argentina comienza a mirar a los mercados de exportación. Con excepción del año pasado, las exportaciones venían mostrando un incremento lento pero firme, alcanzando un récord en volumen y en valor en el año 2020, cuando las mismas llegaron a los U$S 70 millones de dólares y se llegaron a exportar 41.300 toneladas al exterior. Es importante destacar que este fue el único año en el que Argentina no debió incurrir en un déficit en el balance de importaciones y exportaciones del complejo porcino. El 2020 estuvo marcado por una importante demanda por parte de China, inmerso en la epidemia de fiebre porcina africana, que afectó su rodeo porcino.

El año 2022 fue paupérrimo en términos de exportaciones, que retrocedieron a su menor volumen desde 2015. Este año Argentina debió recurrir principalmente a Brasil para atender sus consumos, cerrando con un déficit comercial de US$ 100 millones. El año 2023, si bien registró un incremento en las exportaciones respecto del 2022, se situaron muy lejos de los números alcanzados en 2020 y no alcanzaron a contrarrestar el efecto de las importaciones en la balanza comercial. Esta última arrojó un saldo deficitario de casi U$S 43 millones. Esta tendencia parece mantenerse en los primeros cuatro meses del año actual.

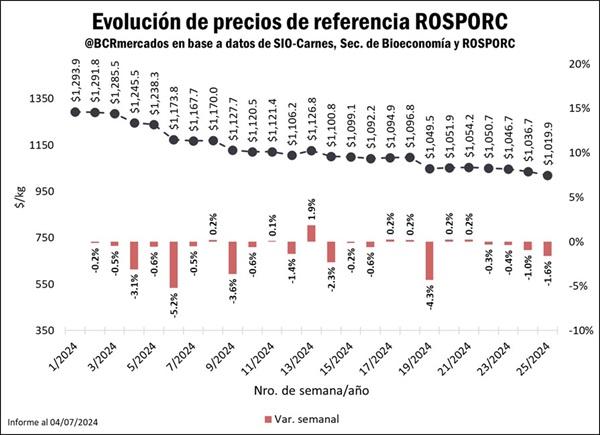

Precios y mercados: se acentúa la tendencia bajista y el precio recibido por el productor continúa deprimiéndose en términos nominales y reales

En 2024, a contramano del nivel general de precios medidos por el IPC, el precio de referencia para los capones, calculado bajo el cálculo de ROSPORC, consolidó una tendencia bajista: mientras que en la primera semana se registró un precio de 1239,9/kg, en la semana 25 (del 17 al 23 de junio) fue de $1019,9/kg, lo que bajó un 21% de su precio en términos nominales.

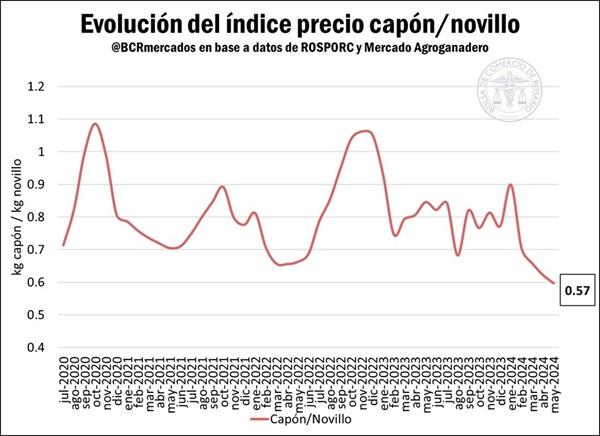

El precio de la carne bovina es un indicador muy seguido por el sector porcino, dado que fija un techo teórico de venta para su producto que, si bien puede llegar a traspasarse en un momento dado, terminará oficiando como una dura resistencia para subas ulteriores. Luego de un final de 2023 en el que el precio del capón representaba el 78% del precio del novillo, esta relación sintió una corrección en el primer mes de 2024 en favor de los capones, pero desde entonces presenta un retroceso constante.

La fuerte suba en el precio del capón en enero (+44%) elevó significativamente el índice capón/novillo en dicho mes, ya que los bovinos sólo aumentaron un 1%. Sin embargo, en el período enero-junio el precio del novillo vivo aumentó un 28%, al mismo tiempo que el capón retrocedió un 18%. De este modo, el indicador Capón / Novillo alcanzó un valor de 0,57 en la semana 25, ubicándose en su valor más bajo en cuatro años; esto es, desde que se calcula el precio ROSPORC.