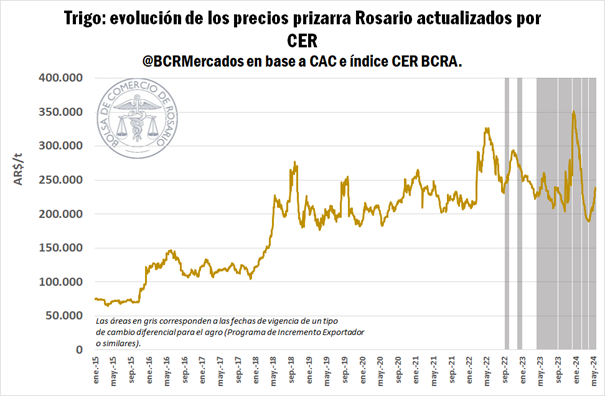

En la plaza local se mantienen las buenas noticias por trigo y se potencian las expectativas para el ciclo 2024/25. La favorable dinámica internacional se refleja en los precios domésticos y la pizarra por trigo ya promedia los $240.000/t. En términos reales el poder de compra de una tonelada de trigo se encuentra en niveles similares a los de febrero de este año y por encima ya de los niveles promedios del año 2021.

Las posiciones futuras también experimentaron fuertes subas y los precios negociados a cosecha son los más elevados de la historia, con la sola excepción de la campaña 2022/23. El contrato Dic’24 en MatbaRofex (MtR) cerró la semana en torno a USD 250/t, sumando USD 7/t entre semanas, un 20% por encima de los valores del mes pasado y un 40% arriba del mínimo relativo que tocó en febrero. En el mercado físico, el contrato a cosecha replicó los US$ 250/t.

Las mejores condiciones comerciales dinamizaron los compromisos por mercadería nueva. De la cosecha 2024/25, hasta ahora, se anotaron 950.000 toneladas de trigo, tres veces y media el volumen comprometido a esta altura el año pasado, pero aun así 50% por detrás del promedio durante años normales. Además, la mitad de esas compras se realizaron en la semana que va del 8 al 15 de mayo y la mayoría (455.000 de las 493.000 toneladas negociadas) se hicieron con precio hecho.

El viento de cola que está empujando la campaña entrante podría desglosarse en elementos internos, donde se destacan las reservas de agua en el suelo y la mejora en los márgenes proyectados, y elementos externos, entre los que se destacan la combinación de sequía y daños por heladas sobre el sur de Rusia y un enorme poder de fuego de parte de los fondos especulativos en Chicago.

En relación a los márgenes, el último relevamiento de GEA BCR para trigo 2024/25 en zona núcleo (nota) arroja un costo total para campo alquilado, incluyendo impuestos y suponiendo un rinde medio de 40 qq/ha, de USD 203,75/t. Así la oportunidad de poder comprometer mercadería a USD 250/t se presenta más atractiva.

Con relación a las cotizaciones internacionales por trigo, éstas tocaron los valores más altos en diez meses en una escalada sin precedentes desde el inicio del conflicto entre Rusia y Ucrania. Es justamente sobre Rusia donde descansan los principales fundamentos para este rally fenomenal, que tan solo en cinco semanas acumula ganancias de USD 56/t (+27%) en el contrato continuo de Chicago.

Además, las condiciones del trigo norteamericano aportan fundamentos para el sostén de los precios. Más allá de que la siembra de trigo de primavera corra sin dificultades y 13 p.p. por encima del promedio, las condiciones del trigo de invierno permiten descontar precios más altos.

En Rusia vuelven ajustar las estimaciones de cosecha. En el transcurso de la semana el Instituto para Estudios del Mercado Agrícola (IKAR) recortó nuevamente las proyecciones para la cosecha de trigo 2024/25 la cual ascendería a 83,5 Mt y el país euroasiático frente a las nuevas previsiones exportaría “tan solo” 45 Mt durante el ciclo venidero (las estimaciones previas ascendían a 47Mt y las más preliminares contaban 50Mt).

La combinación de heladas recientes y un clima seco que ha atravesado la región europea de Rusia ha condicionado fuertemente el estado de los cultivos, con pérdidas importantes en plena ventana de emergencia y pronto a iniciar la cosecha del trigo de invierno (que representa más del 70% de la producción rusa del cereal).

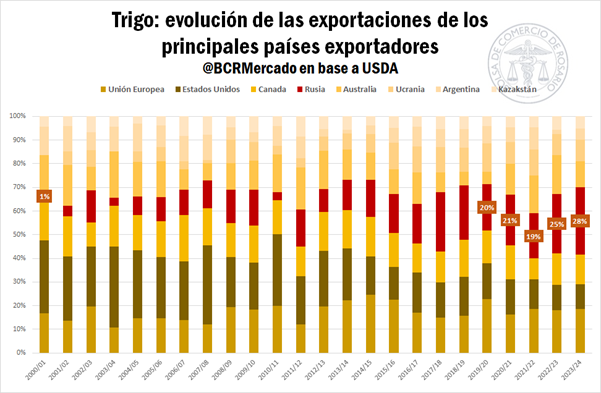

Luego de China, Rusia es el principal estado productor de trigo y a su vez el mayor exportador a nivel mundial. La supremacía rusa sobre el mercado internacional se ha acentuado fuertemente en las últimas campañas con sus extraordinarias cosechas y envíos al exterior por casi 50Mt representando en promedio el 27% del total del volumen exportado a nivel global según el Departamento de Agricultura de Estados Unidos (USDA).

Esencialmente desde el año pasado, el gigantesco euroasiático que venía de levantar más de 92Mt de trigo en 2022 y mantuvo un nivel similar durante 2023 ofrecía una abultada cantidad de suministros al mundo a precios bajos, marcando el ritmo de las cotizaciones FOB al resto de exportadores del mundo. Inclusive su alta competitividad llegó a suplir parte del mercado brasilero cuando no fueron suficientes las toneladas argentinas.

Esta política comercial agresiva se mantiene durante esta campaña y se ha acentuado durante los primeros cuatro meses del año habiendo exportado más 16 Mt de trigo, según releva Reuters, volúmenes que se encuentran por encima de cualquier registro previo y marcando récord en cada mes que transcurrió del 2024.

Frente a este escenario, el mercado ha respondido a lo que podría ser un límite natural al flujo incesante de trigo ruso que viene inundando el mercado internacional. Hasta ahora por lo que han descontado los precios durante el último mes, es que el recorte esperado sobre la cantidad de trigo y las afectaciones en calidades bastarían para encontrarse en un nuevo nivel de precios relativos, empujando así las cotizaciones FOB.

En este sentido los precios FOB para embarques cercanos desde el puerto de Novorosky en Rusia ascendieron un 14% desde mediados de abril mientras que las cotizaciones FOB de los puertos europeos escalaron en promedio un 20% en el mismo período. Siguiendo esta línea, sobre el hemisferio sur, el FOB argentino llega a USD 294/t (+20% desde abril) y en Australia a USD 329/t (+17% desde abril).

Las condiciones del trigo de invierno en Estados Unidos. Según el relevamiento semanal del USDA sobre las condiciones de los cultivos en Norteamérica, el 49% del trigo de invierno (que representa casi el 70% de la producción total de trigo) se encuentra en condiciones buenas a excelentes, 2 p.p. por detrás de lo esperado por el mercado y 1 p.p. por debajo de la semana anterior. Así el deterioro en las condiciones del trigo invernal ha aportado sustento a las cotizaciones sumando fundamentos a lo sucedido con Rusia.

Los fondos especulativos reafirman la tendencia. Entre el 16 de abril y el 14 de mayo la posición neta de los fondos de inversión tendió a acercarse cada vez más a la neutralidad con compras brutas equivalentes por 8,6 Mt de trigo. Actualmente en cartera mantienen un neto vendido de 3,6 Mt siendo así la posición vendida más corta desde julio del 2022.

Las abultadas órdenes de compras emitidas por los fondos en el transcurso de las semanas previas explican, en parte, la facilidad con la que los futuros escalaron en Chicago. (Fuente: BCR)