La industria de crush de oleaginosas a nivel mundial se encuentra en pleno proceso de fortalecimiento ante la mayor demanda de aceites del sector de biocombustibles. Tras dos años de estancamiento en la producción mundial de los principales aceites (2020/21 y 2021/22), en el año comercial 2022/23 la producción aumentó 10 Mt y en el ciclo 2023/24 se espera un nuevo aumento productivo de 5,1 Mt.

Al comparar los últimos dos años comerciales, el crecimiento del crush y producción de aceites 2022/23 tuvo especial sustento en la palma sumado a la colza y girasol, dado que la molienda de soja a nivel mundial disminuyó por la gran sequía que atravesó Argentina. Mientras que en la campaña en curso 2023/24 el mundo sigue aumentando el crush y la demanda de aceites, el crecimiento en la producción de aceite de palma, colza y girasol se desacelera fuertemente.

En este sentido, el 45% del crecimiento productivo de aceites estaría vinculado a la soja y esto no es un punto menor. Por un lado, si bien hubo una caída en el crush de soja en el ciclo 2022/23 por el menor procesamiento de soja de Argentina, esto opaca que Brasil y Estados Unidos sí aumentaron su molienda de soja y continuarán su fortaleza en la nueva campaña 2023/24 a la par de la recuperación de Argentina. Por otro lado, entre las diferentes oleaginosas, la soja es la que menor ratio de extracción de aceite tiene (19%) en comparación con la palma kernel (44%), girasol (42%), colza (41%) y maní (33%). Es decir, el mayor sustento del crecimiento de demanda de aceite en el crush de soja implica un crecimiento importante en la oferta de harina de soja.

Análisis de la estructura de crush de soja de principales países

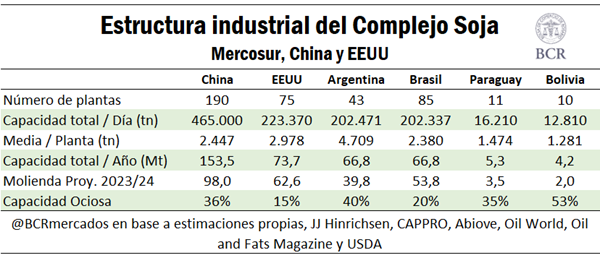

En este contexto, es de interés evaluar la estructura actual de la industria de crush de soja entre los principales países. Argentina se mantiene como el país con mayor capacidad de procesamiento medio por planta. Muestra una baja en la cantidad de plantas activas , en sintonía con una alta capacidad ociosa que termina socavando al sector doméstico en el largo plazo. Esto se contrasta con el crecimiento en la capacidad de procesamiento de China, Estados Unidos y Brasil de los últimos años. Actualmente, China es el país con más capacidad instalada y nivel de procesamiento anual, seguido por Estados Unidos y Brasil, con Argentina ubicado en el cuarto puesto en términos de producción.

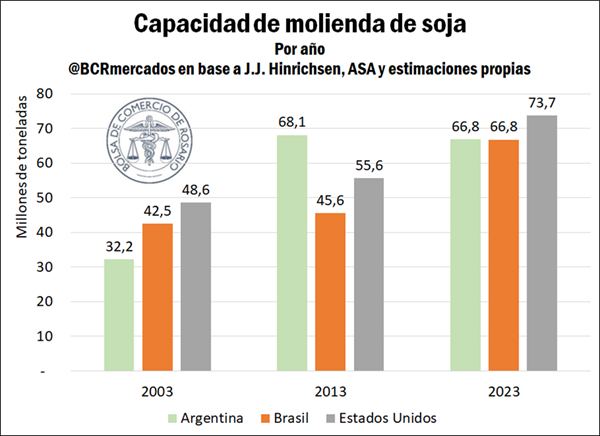

Al hacer foco entre los principales exportadores de harina de soja a nivel mundial, Argentina lidera el ranking desde finales de la década del noventa – sin considerar el traspié de la campaña 2022/23 – seguido por Brasil y en tercer lugar Estados Unidos. Ahora bien, en términos de evolución de la capacidad instalada de procesamiento de estos países clave del comercio exterior, se registran puntos de interés para analizar.

En el año 2003, Argentina se ubicaba en tercer puesto en capacidad de crush, pero aun así era el principal país exportador de harina de soja. Esto se debe a la mayor demanda interna del resto de los países, por un factor poblacional y la mayor propensión a continuar agregando valor a nivel doméstico en las cadenas cárnicas. Luego, en tan solo una década, Argentina más que duplicó su capacidad de crush de soja en línea con un boom de inversiones en el Gran Rosario y superando ampliamente a los otros dos países. No obstante, en línea con la mayor capacidad instalada fue creciendo el porcentaje de capacidad ociosa ya que la oferta total de poroto de soja no logró avanzar al ritmo de las inversiones. Respecto a Estados Unidos y Brasil, entre 2003 y 2013 no tuvieron un gran crecimiento de su capacidad instalada, pero en la última década se vislumbra una aceleración en el aumento de sus posibilidades de crush y con la ventaja de contar con una amplia oferta de soja para introducir en el circuito industrial. De esta forma, se configura un escenario muy distinto al de una década atrás, dado que Argentina reduce levemente su potencial de molienda y casi quedando tercero en la tabla dado que Brasil crece en capacidad de molienda.

En términos de competitividad externa, Argentina sigue manteniendo su primer puesto como exportador de harina de soja, pero la brecha con Brasil se redujo en sobremanera en la última década. La principal amenaza es que tanto Brasil como Estados Unidos crecen en crush de soja, pero no terminan de introducir toda su producción de harina en el mercado doméstico para alimentación animal. Entre la campaña 2013/14 y 2023/24, ambos países aumentaron en poco más de 12 Mt su producción de harina de soja por campaña comercial. En el caso de Brasil, el 50% de ese incremento productivo se destinó a la exportación y en Estados Unidos alrededor del 30% respectivamente. Es decir, con las perspectivas de que ambos países sigan incrementando su corte para biocombustibles y demanden más aceite de soja, es factible que continúe aumentando el crush de soja y se incremente la competencia por colocar excedentes de harina de soja en el mercado internacional.

Perspectivas en crush y exportaciones de harina de soja para el año 2024

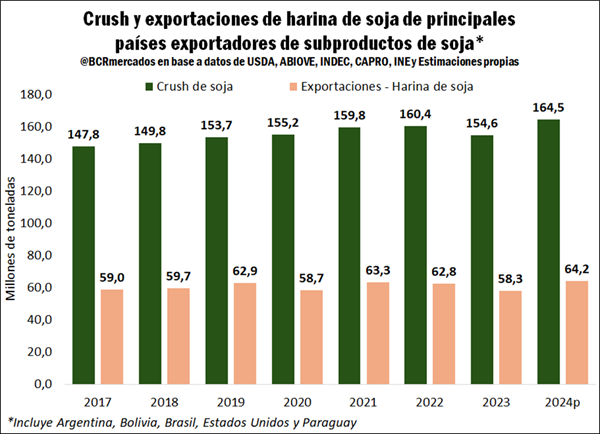

Si se consideran los principales países exportadores de harina de soja, solo cinco orígenes – Argentina, Bolivia, Brasil, Estados Unidos y Paraguay – representan el 90% de las exportaciones mundiales. En términos de año calendario, se proyecta que este conjunto de países industrialice 164,5 Mt de soja en 2024, un aumento de 10 Mt interanual y superando el récord de 2022. En 2023, el crush de Argentina se redujo en 11,32 Mt y solo pudo compensarse parcialmente con un aumento en el crush del resto de principales países. De cara al año 2024, Argentina sería el principal motor del crecimiento en la molienda de soja entre los principales exportadores con un aumento en el crush de 9,8 Mt respecto a 2023, mientras que el saldo conjunto del resto de países bajo análisis sería prácticamente neutro.

Respecto a las exportaciones de este grupo de países, se proyecta que en 2024 alcancen un récord de 64,2 Mt. Argentina crecería en 8,14 Mt, lo cual se espera que limite el crecimiento en las exportaciones del resto de los principales países exportadores que caerían 2,16 Mt en su conjunto. No obstante, todo depende de cuan competitivo se mantenga Argentina, dado que se encuentra próximo a comenzar la campaña comercial 2023/24 y aún resta un gran crecimiento del programa de exportaciones al tiempo que Brasil contará con una buena cosecha y una presión de crush importante por la mayor demanda de aceite de soja para biocombustibles.

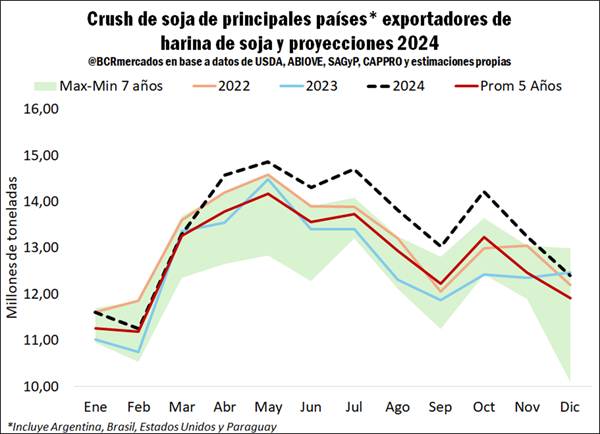

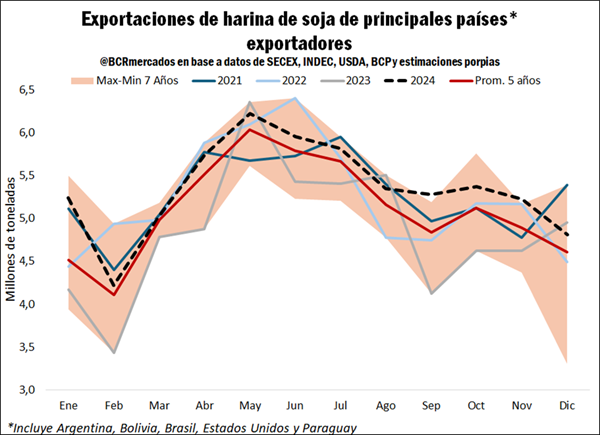

Al realizar un análisis estacional del crush esperado de los principales países exportadores de harina de soja, entre abril y mayo se alcanzaría el máximo anual en 2024 con un total cercano a 15 Mt y motorizado con el ingreso de la cosecha de Sudamérica. Hasta el primer trimestre de 2024, la molienda estaría en línea con el promedio de los últimos 5 años, pero a partir de abril se romperían récord mensuales de al menos los últimos 7 años.

Por último, por el lado de las exportaciones de harina de soja, también se proyecta un pico estacional exportador hacia mediados de año y una tendencia decreciente para los meses subsiguientes. Por otro lado, parece más difícil de que se rompan récords mensuales de exportación, dada la mayor volatilidad que tienen las exportaciones de harina frente al crush, aunque se espera que los volúmenes mensuales se ubiquen por encima del promedio de los últimos 5 años.

A modo de conclusión, el año 2024 será un período de crecimiento en la industria de crush de soja entre los principales países exportadores por la tendencia al alza en la capacidad instalada de procesamiento, un buen nivel productivo de soja de los principales países y la mayor demanda de aceite para biocombustibles. No obstante, aún hay dudas respecto a cómo se comportará la demanda de harina de soja, tanto a nivel doméstico de los países exportadores como de los países importadores. De momento, los precios FOB de la harina de soja se están abaratando, con una caída de 25% desde mediados de noviembre entre los principales orígenes de exportación. Esto se encuentra en línea con la mayor oferta de harina que se espera entre marzo y julio del actual año, pero el mercado todavía busca encontrar el piso en los precios.