El camino recorrido a través de la campaña 2023/24 para el trigo no ha sido lo auspicioso que en su momento se esperaba. Desde el vamos, el tan ansiado ciclo de redención productiva impulsado por las lluvias y favorables condiciones climáticas de la mano de El Niño no llegó a materializarse completamente, contando una campaña regular, siendo la segunda peor cosecha en los últimos ocho años.

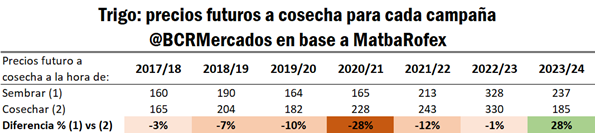

La dinámica de precios tampoco ha acompañado, a contramano de lo ocurrido por lo menos en las últimas seis campañas, los precios a cosecha no han dado revancha.

Realizando un ejercicio teórico sencillo, si se tiene en cuenta los precios que un operador podría haber recibido al momento de la siembra por la cosecha futura en el mercado a término y comparando con los vigentes a la hora de levantar el cultivo, esta campaña es la única que presentaría una diferencia favorable, y de nada menos que un 28%. Esto último, teniendo en cuenta que este ciclo se caracteriza por mantener la mayor proporción de mercadería comprada sin precio fijo.

Las cotizaciones FOB por el trigo argentino han descendido abruptamente desde los niveles de octubre y noviembre que contaban con precios promedios en torno a los USD 300/t y USD 260/t, respectivamente.

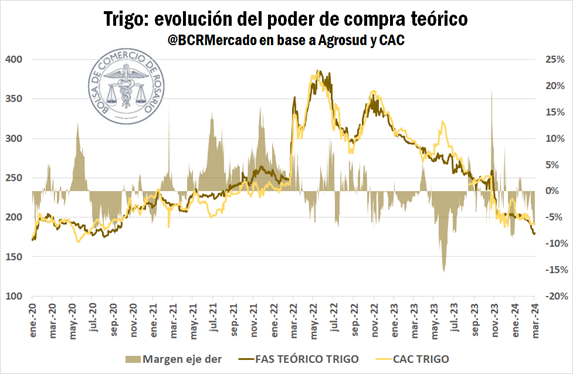

Consecuencia del empalme con la nueva cosecha, el poder de compra teórico de la exportación ha caído un 10% desde comienzos de este año y un 23% si se toma como punto de partida principios de noviembre.

Dicho retroceso sobre la capacidad de pago teórica de uno de los principales dinamizadores del mercado local se ha traducido en un menor precio negociado sobre la plaza doméstica. Con una pizarra que se mantiene en pesos, promediando los $170.000/t quitándole el atractivo a la venta de la mercadería.

Como si esto fuera poco, el margen teórico promedio de la exportación de trigo pan desde la primera rueda hábil del 2024 hasta ahora es del -2%.

Por lo tanto, es importante abordar el estudio de la dinámica comercial triguera en este contexto, con oportunidades perdidas, precios que actualmente aparecen como poco atractivos, una recuperación productiva que no fue lo espectacular que se esperaba y costos crecientes que limitan la rentabilidad y condicionan la siembra futura (para esto último, ver informativo anterior n° 2137).

Factores que en conjunto condicionan la intención del operador de vender en estos términos o por lo menos de fijar precios.

Todo ello, sin siquiera mencionar aún el menor atractivo de los incentivos “artificiales” a la venta. Articulado por la autoridad monetaria, la inclusión de un régimen exportador, con un tipo de cambio diferencial buscaba mejorar el nivel de liquidación de divisas, a través de impulso que implicaba para las ventas, sin embargo, el diferencial entre el dólar oficial y el dólar exportador se ha acortado significativamente.

En este sentido, cuando el trigo ingresó al programa contaba con una brecha del 41% que llegó a máximos del 87% el 24/11 y actualmente no alcanza el 5%.

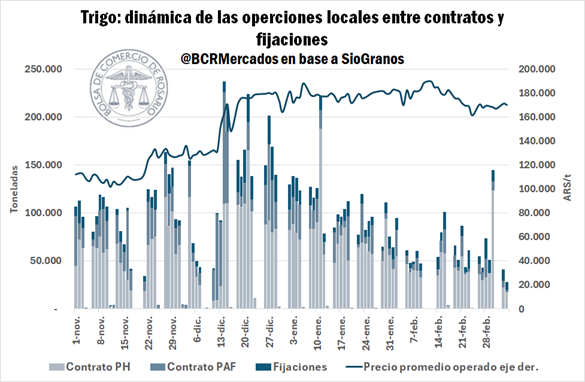

Esto se traduce en que el volumen operado durante febrero, entre contratos y fijaciones de precios, sea el más bajo desde el inicio de la campaña y se encuentre un 16% por detrás del promedio de las últimas cinco cosechas para ese mes (sin contar la 22/23).

También la composición de los contratos que se realizaron refleja la dinámica de lo sucedido. Los contratos anotados con precio a fijar en términos de volumen se encuentran un 30% por delante del promedio, y los realizados mediante precio hecho un 10% por detrás.

En febrero los precios medios operados entre contratos con precio hecho y fijaciones comenzaron en $ 183.000/t, para alcanzar máximos de $190.000/t y culminar en los $170.000/t. Teniendo en cuenta el agudo proceso inflacionario que está atravesando la economía argentina es revelador que el mercado doméstico se maneje con precios iguales que hace tres meses atrás.

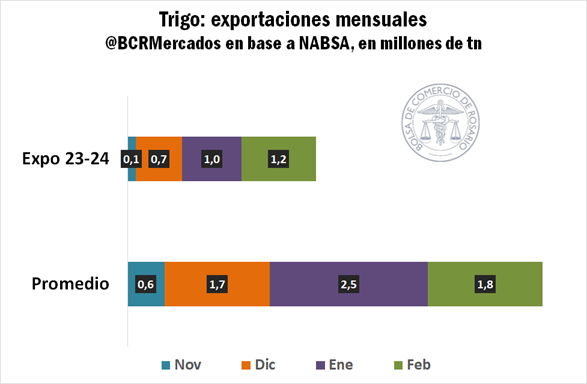

En línea con lo anterior, la falta de presión ascendente sobre los precios proviene en parte de la demanda por exportación. Según los datos proporcionados por NABSA desde noviembre a febrero se habrían embarcado solo 3 Mt de trigo para exportación, cuando en promedio (sin tener en cuenta el año pasado) la cifra acumulada a febrero asciende a 6,7 Mt.

El atraso de los envíos hacia el exterior es visible incluso al comparar proporcionalmente en relación con la oferta total de cada campaña. El acumulado desde noviembre indica que se exportó el 16% de la oferta total cuando el promedio es del 30%.

Mientras tanto, el line up inmediato para los próximos días indica que se deberían cargar 547.850 toneladas de trigo en buques, de las cuales el 36% tendría a Indonesia como destino. Es el line up a mitad de semana más bajo de por lo menos los últimos dos meses.

*El trigo se encarece frente al maíz y en Chicago las cotizaciones cierran en mínimos no vistos desde septiembre del 2020.

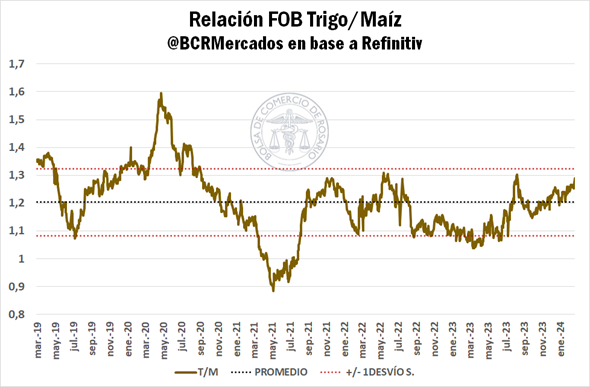

A nivel mundial, el trigo como el maíz son susceptible de utilizarse para consumo forrajero y son en parte bienes sustitutos, por lo que puede ser relevante estudiar la evolución de los precios relativos entre ambos dos. En este sentido elaborando un índice entre los precios promedios ponderados de exportación según la participación de cada vendedor en el mercado mundial, es factible conseguir un indicador sobre el encarecimiento relativo de alguno de los cereales.

Más allá de la racha negativa que ha acumulado el trigo, las cotizaciones por maíz se han desplomado en mayor medida, dejando al trigo en el mundo relativamente más caro. Aunque no tan alejado del promedio, se encuentra sobre la cota superior de las observaciones y este encarecimiento relativo puede resultar en una mayor demanda a favor del maíz, principalmente para uso forrajero.

Mientras tanto, en Chicago el trigo cierra ya por debajo de los USD 200/t, llegando a tocar mínimos desde septiembre del 2020 en USD 195/t.

El derrotero viene de la mano con la caída de los precios de exportación, que, guiados por la competitividad rusa, lleva al mercado FOB europeo a posicionarse en un rango de USD 215/t a 220/t.

El gigante euroasiático sigue firme con sus envíos de mercadería manteniendo precios deprimidos, durante febrero ha sobrepasado el récord de exportaciones para el mes llegando a embarcar 4,1 Mt según la consultora SovEcon.