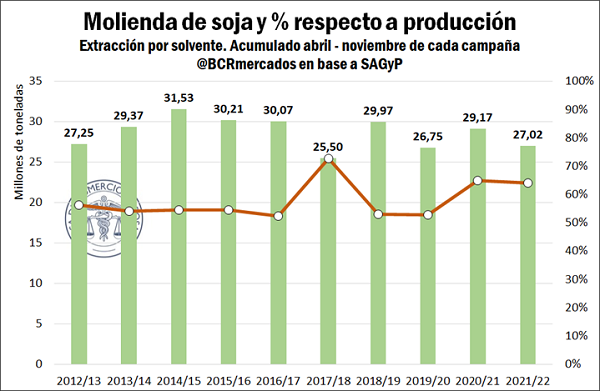

De abril a noviembre, la molienda de soja en Argentina superó las 27 Mt. Si bien el dato acumulado se encuentra por debajo de años anteriores, la mejora en los márgenes de molienda y la suba en los cortes obligatorios de gasoil con biodiesel han apuntalado el procesamiento industrial de soja en la segunda mitad del año 2022, según apunta el último informe de la Bolsa de Comercio de Rosario.

En octubre, la campaña actual iba un 10% por debajo de la 2020/21 en términos de procesamiento industrial acumulado y un 6,4% abajo del promedio de los últimos cinco años. Sin embargo, con los datos de procesamiento del mejor noviembre desde el año 2016, las brechas se recortaron al 7,3% y al 4,5%, respectivamente.

Más aún, con la implementación del segundo Programa de Incremento Exportador II (PIE II) y un diferencial favorable a la industrialización entre los precios FAS, se espera que el nivel de industrialización siga firme en diciembre, recortando aún más estos diferenciales.

Si bien en los últimos días de la semana pasada el FAS Teórico BCR para la exportación de poroto había superado levemente el de la industria, este miércoles los precios volvieron a ubicarse más de US$ 11/t a favor del procesamiento industrial de la soja. Este nuevo programa exportador ha tenido a los subproductos de soja y al aceite de soja como grandes protagonistas. Por dicho factor de precios relativos favorables para la industria, prácticamente no se han registrado ventas externas de poroto de soja.

De acuerdo con la BCR, las buenas perspectivas para la molienda se expresan en los precios internos de la soja argentina. Luego de caer sobre el final de la semana pasada, el precio pizarra de la Cámara Arbitral de Cereales de Rosario volvió el martes a romper la barrera de los $ 100.000/t, reflejando una sostenida necesidad de las industrias de abastecerse de materia prima para producir y continuar industrializando en el marco de este nuevo programa exportador.

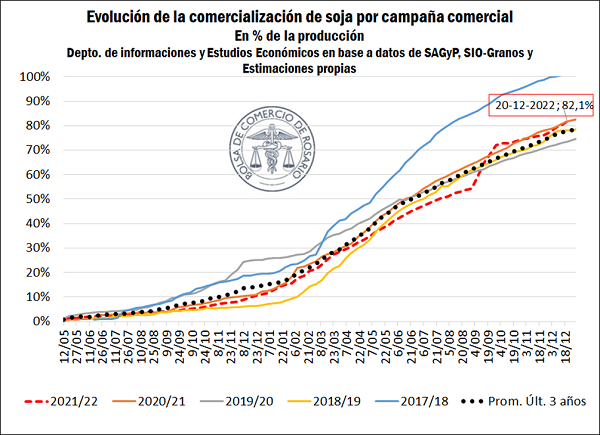

De esta forma, las perspectivas industriales y los dos Programas de Incremento Exportador han incentivado fuertemente la comercialización que ya supera el ritmo de avance relativo de muchas campañas anteriores. Al 20 de diciembre, sólo las campañas 2017/18 y 2014/15 superan el nivel relativo de comercialización de este año en la última década. En términos de volumen, a esa fecha la campaña actual totaliza más de 34,6 Mt comercializadas.

A contramano de ello, el panorama de comercialización del maíz de la campaña venidera se mantiene con cautela por la falta de agua. Al 14 de diciembre se habían comercializado internamente casi 6,7 Mt del cereal, cuya nueva campaña comienza formalmente en marzo del 2023, cuando el año pasado se estaba llegando a las 12 Mt para esta altura del año.

La sostenida sequía que aqueja a amplias zonas productivas, en el marco de la tercera Niña consecutiva, limita sustancialmente los niveles de comercialización. La falta de humedad de suelos retrasa actualmente el avance de siembra de la cosecha gruesa en nuestro país. En el caso del maíz, los lotes con el cereal tardío superan más del 70% de la superficie total de maíz arribando a máximos históricos.

Bajo este contexto, se espera una reconfiguración de la logística maicera de cara a la campaña 2022/23. El grueso del maíz comercializado se perfila a ingresar en junio/julio a los puertos y no en marzo o abril, siendo esta época del año cuando suele cosecharse el maíz tardío. Por ello, el pase de maíz Abril – Julio en Matba-Rofex se ubica por encima de años anteriores.